图片来源@视觉中国

如果从2015年开始算起,新茶饮在国内已经有7年。

以2018年为分水岭,新茶饮上半场的潜在市场规模逼近500亿元,名义上已经超过了咖啡行业,“喝杯奶茶”成了日常社交方式,相较于前几年的喷涌式发展,眼下新茶饮高、中、低端市场竞争趋近1:2:1,形成了“高端喜茶奈雪、腰部品牌分明、低端蜜雪冰城”的局面。

门槛低、模式极易被复制,同质化现象成了新茶饮的“重灾区”。根据第一财经调查显示:2021年全国数量活过1年的奶茶店仅占18.8%,近8成的新品牌茶饮店倒闭。上市不久的奈雪的茶,一份招股书揭开了新茶饮市场赚钱难的窘态:三年累积亏损超一亿元,截止目前,奈雪市值相比之前缩水近60%,现仍处于亏损状态。

一方面,资本催熟下的快速规模扩张,供应链的不足、竞争的加剧让新消费玩家们进退维谷,茶颜、茶百道等选择涨价以解决成本高企,“老大哥”喜茶似乎也到了平台期,2020年的销售额增长率走低,净利率也低于C轮时的8.97%;另一方面,腰部及下游品牌也开始谋求转型与变道,新茶饮市场开始陷入“新品牌难扎根,低端品牌上探不易,高端市场赔钱赚吆喝”的尴尬局面。为此,这篇文章我们将主要探讨:

新茶饮7年,玩家们究竟在竞争什么?

站在2022年,如何看待未来的新茶饮?

百家争鸣对于新茶饮来说,2015年是一个特别的年份。

奈雪的茶和喜茶相继出现,分别推出自制鲜果茶和芝士奶盖茶,这也是新茶饮的早期雏形。新茶饮在外观、口感、制作工艺上和传统粉冲奶茶有着明显区分,在移动互联网的整合营销传播中,喜茶、奈雪们成了第一批自带流量的网红店:以喜茶推出的当季限定“多肉葡萄”为例,日销量最高达到10万杯,点单量占17%。

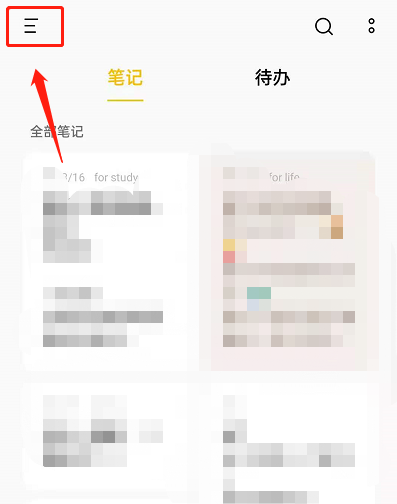

风口在资本的拥趸下一触即发,诸多传统连锁奶茶店选择转型,一众新品牌顺势而起:乐乐茶、春阳茶事、贡茶、古茗、CoCo、一点点等。新老玩家们扎堆起哄,新茶饮这把火越烧越大,据新眸不完全统计,目前国内已有近50万家奶茶店,新茶饮品牌超过160家,竞争激烈程度可想而知。如果按照客单价,新茶饮大致可分为3个梯队:

图:新茶饮玩家结构图(由新眸绘制)

起初,各品牌地域性比较强,多在创始地和周边省市,占据地域特色和优势,比如长沙的茶颜悦色、江浙沪的沪上阿姨、北京的煮叶、南京的伏小桃和拾叁茶等;还有一批靠单点突破、在垂直细分赛道深耕的“小而美”品牌,比如杨枝甘露出圈的七分甜、半杯料的书亦烧仙草,主打豆乳奶盖的半仙豆夫等。

后来,在产品的基础上,逐步分化出低端(性价比)、中端(颜价比+口感)、高端(高品质体验+社交属性)的分层消费格局。

从经营方式上来看,第一梯队的门店以直营为主,由茶饮品牌总部直接投资运营。相较于传统加盟连锁方式,直营店在整合内部资源和品牌上更易于管理,但弱点就在于需要前期的“三高投入”,即高资产、高资金和高人力,发展完全依赖自有资源,理论上不利于快速抢占市场。

喜茶有点不一样,按照CEO聂云宸的思路,把门店作为品牌的唯一输出窗口,直接切入高端市场,先用有调性的设计感门店吸引年轻人眼球,再用有想象力的搭配制作餐饮抓住年轻人的胃,积累一定的品牌热度后,议价能力也水涨船高(“烧钱铺门店”战略)。与它相对应的奈雪的茶,单店面积200平以上,店面打造方面侧重为都市女性提供休闲社交的生活场景,“软欧包+饮品”的爆米花效应也屡试不爽。

这种扩张策略被资本竞相看好,2016年至今,两家分别多次获得数亿融资,扩张速度越来越快。截至目前,奈雪和喜茶的门店数量均超过800家,但从市场反映来看,高速扩张的同时食品安全问题频发,质量内控体系问题开始暴露。

星巴克第三空间一定程度上启发了新茶饮玩家:在标准店基础上,喜茶先后开出了黑金、PINK、DP等主题店,把门店作为传播品牌文化的媒介;CoCo、巡茶等中低端也对部分门店进行升级,整体装修提高设计感;小店变大店,增设休闲区,商品的售卖也从“外带+快消品”转变为售卖“休闲体验空间”为主。

就这点来看,跑得较快的喜茶,仍以“销售紧张感”作为营销策略。每周发布新品,如莓莓桃桃、芒芒莓莓,为的是把老粉丝留住,制造期待感;借助网络媒体刷新热度,本质上将饮品作为一种“社交货币”传播,让买到新品的用户产生炫耀式的满足感。

彭心的思路是,未来应该是经典与新产品共存的状态,于是我们能看到,奈雪的茶产品也不集中于软欧包,增加了草莓魔法棒、奶酪芋头山等甜品。靠着数据化供应链优势,奈雪的茶采用小众时令水果,小批量测试迭代后,打造出了爆款“霸气玉油柑”。反观喜茶,它善于利用用户创作打造爆款,对私域流量池进行精细化营销管理、追踪用户混搭配料的数据、积淀出重复度最高的搭配,并发展成标准产品,比如爆品“芝芝莓莓桃”。

痒在什么地方?奈雪的茶上市,是新茶饮的一个高光时刻。

同时也让我们明白,原来外表靓丽的茶饮第一股,其实也没真正“赚到钱”。根据招股书,奈雪自2019起年起营收突破了20亿元,但利润一直是个难题。尽管如此,奈雪仍计划于2021年、2022年在一线城市、新一线城市分别将开设约300间及350间标准店,其中,约70%将规划为主打高端咖啡业务的“奈雪PRO”店。

门店快速扩张的背后,其实暗藏危机:食品安全、产品质量的把控、内部管理、扩张成本高企、净利润低等问题,都是悬在新茶饮企业头顶的达摩克里斯之剑。就这点来看,奈雪的计划未免有些操之过急。

奈雪暴露出的问题并非个例,某种意义上来说,茶饮品牌的扩张并非是企业自主决策,背后还有投资方的强烈驱动。企业经过多轮融资后,估值不断抬高才有机会上市,投资方的盈利逻辑和企业并不一致。

前者更看重估值,关键指标就是门店数量、城市布局网络以及营收水平,至于企业本身是不是盈利并非是最重要的。前段时间茶颜悦色涨价,官方解释原因在于:积累的品牌红利和依靠规模扩大带来的采购红利,已经不足以支撑原材料和其他成本叠加的逐年走高。言外之意,品牌的流量红利正逐渐消散。

流量效应衰减还在于茶饮产品同质化严重,单靠纯饮品打法形成的短期优势,并不足以让新茶饮品牌的市场地位稳固。尽管喜茶、茶颜悦色等一直在推陈出新,但市面上接受度最高的仍是经典款,“创新了”但不被买账,这也是获客率和复购率低的根结所在。

可能是意识到了这些问题,喜茶的降价在近日一片涨价声中脱颖而出,涵盖了果茶、乳茶、纯茶等诸多单品,下调幅度在3-7元不等;现在打开小程序喜茶GO点单时,还会看到喜茶已经上线了“要平价”“要简单”两个类目的产品,价格在20元左右。

虽然喜茶对外称“本就不是高价饮品”,但个中缘由很值得玩味:首先得益于其品牌势能和规模效应;其次是公司上游供应链比较完整,议价能力也较强,才有能力在产品配方、用料和品质不改变的前提下降价;最后,是喜茶试图以高端品牌势能叠加“性价比”的手段,来收割更大的消费市场,争夺七分甜等中低端品牌的顾客群体。

降价并不是喜茶第一次的下沉操作,2020年喜茶上线低价子品牌“喜小茶”,相比之下,前者侧重高端市场的低消用户,后者则直接渗入下沉市场,喜茶采取的是里应外合的策略。再看蜜雪冰城,上探高端市场推出“M+”,意味着不同梯队品牌也陷入了混战,在下沉市场的红海中,硝烟依旧弥漫。

不通、不痒新茶饮兼具快消品的“快”和服装的“爆款逻辑”特点。

一方面,新茶饮门店分布广泛足够便利,用户消费频次高、数量多,购买决策时间短;另一方面,同质化的行业通病,要求不管是从价格,还是配方或外观,产品在“性价比”和“创新”中,至少要切入其中一个才能做出爆款制胜。

新茶饮像是“事件营销、话题营销、打造IP、饥饿营销、情感营销”的结合体。Z世代年轻群体和白领阶层是新茶饮消费的主力军,它们追求个性时尚潮,对新事物、新概念接受度高,也敢于尝试。基于这个现状,新茶饮玩家们大都采用了当下“两微一抖加快手”的主流媒体平台。

例如早期的“答案茶”,在抖音发布融合星座占卜文化的小视频,成功切入新茶饮中“好玩+好喝”的细分市场;喜茶更是把流量玩明白了,广泛投放商业广告,借助七小时排队效应,成了消费者心里“必须打卡”的网红地,但这也暴露出新茶饮市场高迭代、离不开网红基因的困境。

和一些新茶饮品牌的盛极而衰如出一辙:“网红店”的意义往往脱离了产品本身,更喜欢讲故事和情怀,重营销套路。多数人觉得,如果去网红餐厅不是为了拍照发朋友圈,那将毫无意义。跟风之后,换个新的网红店打卡,也是常有的事。

张磊曾在《价值》书中提到一个观点,“守正用奇”。

新茶饮的“正”源于产品本身。品牌创立之初,往往遵循着“产品为王”法则,根据消费者的偏好研发产品,寻求反馈并更新迭代,构建供应链。“用奇”是围绕产品的方式,无论是扩张,还是对配方和用料、营销方式、商业模式创新,在消费升级的今天,创业者们容易忽略的是,大众对消费、服务创新的高期待值,往往是在产品质量好的前提下。

关键词: 餐饮

营业执照公示信息

营业执照公示信息