图/宋文辉

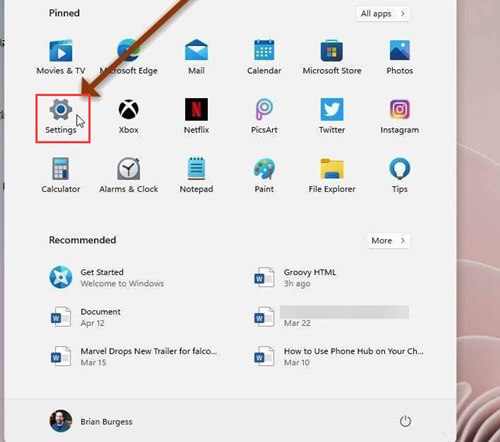

金融市场从来不缺“黑天鹅事件”。

随着博信股份(600083.SH)、承兴国际控股(2662.HK)实控人罗静突然被刑拘,诺亚财富顿时陷入“踩雷”风波。

7月8日晚,诺亚财富发布公告称,旗下上海歌斐资产管理公司的信贷基金为承兴国际控股相关第三方公司提供供应链融资,总金额为34亿元人民币,承兴国际控股实际控制人近期因涉嫌欺诈活动被中国警方刑事拘留。

“目前我们不知道34亿元供应链融资款还能收回多少,但相关的基金已经被延期了。”一位诺亚财富上述信贷基金投资者向记者透露。

一位诺亚财富人士则向21世纪经济报道记者透露,目前他们很可能陷入一个精心策划的骗局。

“与承兴国际控股合作初期,我们核实过供应链融资业务所需要的应收账款合同、相关发票与贸易背景,均确认真实无误后才放款;但后来没想到承兴国际控股竟然在真合同里渗入假合同,精心伪造了应收账款合同与相关发票等资料。”他向记者透露。

记者多方了解到,不仅是诺亚财富受到波及,包括云南信托、湘财证券等金融机构也“深受其害”,其中市场传闻云南信托约8亿-9亿产品或受影响。

一位云南信托人士向记者透露,他们正在统计受波及的产品及具体金额,一切以公告为准,目前他们已采取措施保障投资者权益。

“事实上,承兴国际精心设计的骗局之所以被揭穿,是近期诺亚财富发现这家机构擅自修改了资金划转流程,引发对资金流向的质疑,通过调查发现其中的猫腻。”一位知情人士向记者透露。

在他看来,这场骗局被揭穿背后,折射出金融机构在风控领域存在着诸多操作问题——承兴国际控股恰恰是抓住这些金融机构的风控盲点与漏洞,精心编造了大量虚假合同瞒天过海成功“骗取”资金。

针对承兴国际控股“骗局”,诺亚财富创始人汪静波在近日发出的内部信指出:“从宏观的角度来说,经济走到了周期的尽头,当经济下行,抵押品衰竭,资本品价格不再上涨的时候,暴雷的会越来越多,系统性风险也越来越大。作为有一定规模的资管机构,确实很难百分之百规避风险。从这件事情的发生中,我们看到,管理上还有很多地方都需要提升。”

“踩雷”始末

“至今都很难想象,承兴国际是如何伪造应收账款合同与发票等材料瞒天过海的。”上述诺亚财富人士向记者坦言。在最初合作期间,他们曾对承兴国际控股做过尽职调查,发现承兴和京东等大型电商机构有业务往来,且相关应收账款合同、贸易背景与发票均真实无误。

“这也是我们发行多期创世核心企业系列私募基金产品向他们提供供应链金融融资的原因之一。”他透露。

在他看来,由于基于应收账款融资的供应链金融风控措施要求“商品流、信息流、资金流”合一,要做假绝非易事,只要其中出现“三流不匹配”的状况,机构就会怀疑应收账款融资业务可能存在“猫腻”。

“但是,如果融资方熟谙金融机构的上述风控侧重点,并通过多次合作取得彼此信任,就可能存在弄虚作假,鱼目混珠的操作空间。”一位与承兴国际打过交道的金融机构负责人向记者透露,承兴国际恰恰就是这类机构,特别了解金融机构针对应收账款融资与供应链金融融资的风控侧重点。具体而言,他们特别会包装“应收账款融资业务”,一是选择京东、苏宁等大型电商机构的应收账款作为供应链金融融资的“底层资产”,令金融机构感到风险可控;二是通过以往的成功融资案例向其他金融机构“游说”,让他们相信类似业务稳健且有利可图;三是通过收购上市公司控股权给自身增信,从而让机构“吃下定心丸”。

他直言,不排除其中还有金融机构“内鬼”配合,因为在实际操作过程中,只要金融机构核查每一笔京东、苏宁等大型电商机构的应收账款合同与贸易背景,相关伪造资料就会“不攻即破”。

露出破绽

记者多方了解到,承兴国际通过虚假应收账款合同筹集的资金,主要用于收购上市公司股权与拓展大健康、文创IP运营、智能硬件等业务。2015年底-2017年6月期间,罗静一口气控股型收购三家上市公司,包括博信股份(600083.SH)、香港主板上市公司承兴国际控股(02662.HK)与新加坡主板上市公司Camsing Healthcare(BAC)。

一位对承兴国际颇为了解的业内人士向记者透露,此举一方面是为了给旗下应收账款融资业务“增信”,以便金融机构能给予更高的募资额度;另一方面则是打算将大健康、文创IP运营、智能硬件等业务分别装入三家上市公司,通过资本运作获得更高的回报。

“但是,承兴国际上述三大业务近年发展有些缓慢,没能达到预期的资本运作收益。”他向记者透露。这也导致承兴国际只能通过不断借新还旧掩盖这个“庞氏骗局”。

值得注意的是,在日益严峻的还款压力面前,承兴国际的应收账款融资包装术也开始破绽百出。

去年博信股份年报显示,公司被审计机构出具了带有保留意见的审计报告。保留意见主要涉及两个方面,一是公司对3家公司的应收账款大额计提坏账准备的合理性需要重新“考量”;二是上市公司将2018年9月已经确认的营业收入调整为预收账款的合理性。这背后,是博信股份旗下关联公司可能将关联方借款“包装”成应收账款还款,以此美化财务业绩。

上述知情人士向记者透露,承兴国际也在与诺亚合作过程中露出了破绽——由于前者擅自修改了资金划拨流程令资金流向变更,引起诺亚方面注意,经过后者一番调查,发现其中存在骗局嫌疑,最终导致相关涉案人被刑拘。

记者多方了解到,目前诺亚财富已通过增加上市公司股票质押并查封上市公司股票(取得承兴国际控股权)、查封相关银行账户与固定资产、要求付款方根据债转协议履行还款义务等措施,尽可能挽回资金损失。

不过,目前诺亚财富的资金追偿遇到不小的“麻烦”,京东等机构先后否认相关应收账款合同的存在,并直指承兴国际伪造与京东的业务合同对外行骗。

京东方面指出,广东承兴控股集团有限公司(即承兴国际控股关联公司)是京东的普通供应商,在京东有一定的业务。在京东毫不知情的情况下,承兴涉嫌伪造与京东等公司的合同进行诈骗。且诺亚财富旗下上海歌斐资产管理有限公司在被诈骗的过程中自始至终没有通过任何方式和京东进行合同真实性的验证,暴露了其自身在合规和风险管控上存在重大缺陷。

“这意味着当前诺亚可能很难从应收账款付款方获得资金用于兑付基金本息。”一位私募基金人士透露。在他看来,目前诺亚财富要最大限度挽回资金损失,可能需要从上市公司控股权资本运作入手,毕竟上市公司壳资源依然存在一定价值。

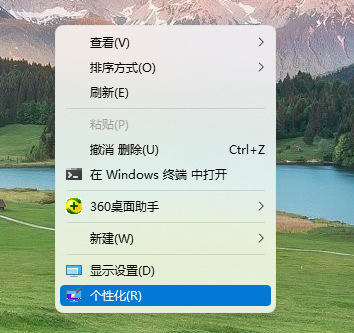

脆弱的风控

在业内人士看来,诺亚踩雷承兴国际控股“骗局”背后,折射出当前金融机构不小的风控漏洞。

“相比欧美金融机构主要根据融资企业经营性现金流创造能力给予各类信贷产品支持,国内多数金融机构依然根据交易对手资金实力与抵押物,来判断相关应收账款融资业务的风险高低。”一家保理机构负责人向记者直言。这无疑给予部分居心叵测的融资机构伪造材料骗取资金的操作空间。

他透露,上述截然不同的风控侧重点,导致国内金融机构对融资企业的违约风险与行骗路径往往缺乏预判性——在欧美国家,很多企业在遭遇兑付违约风波前,其资金流往往会出现紧张“信号”;但在中国,很多企业在遭遇兑付违约风波或行骗行径暴露(庞氏骗局或自融业务难以维系)前,资金链依然格外“充沛”,但一旦“真相大白”,其资金链就会骤然断裂。

市场传闻在诺亚财富发现承兴国际存在骗局后,罗静曾跑到汪静波办公室坦言“兑付不了,希望能继续发产品借新还旧”,但汪静波则决定报警。

一位第三方财富管理机构风控总监直言,当前金融机构更大的风控缺陷,是风控流于形式,盲目跟风“流行”。

“比如不少金融机构就看借款融资企业在其他金融机构同行是否成功募资,以此作为彼此合作发行产品募资的重要风控考核指标之一。”他告诉记者,承兴国际恰恰是利用金融机构的这个风控心态,将此前与诺亚的合作案例进行“包装”,为自身从云南信托、湘财证券等金融机构以同样手法套取资金“增信”。

“其实,目前受承兴国际牵连波及的金融机构还有不少,只不过他们很可能通过资金池业务将相关供应链融资坏账掩盖起来,避免自身声誉因此受到较大冲击。”这位第三方财富管理机构风控总监向记者透露。

图/宋文辉

金融市场从来不缺“黑天鹅事件”。

随着博信股份(600083.SH)、承兴国际控股(2662.HK)实控人罗静突然被刑拘,诺亚财富顿时陷入“踩雷”风波。

7月8日晚,诺亚财富发布公告称,旗下上海歌斐资产管理公司的信贷基金为承兴国际控股相关第三方公司提供供应链融资,总金额为34亿元人民币,承兴国际控股实际控制人近期因涉嫌欺诈活动被中国警方刑事拘留。

“目前我们不知道34亿元供应链融资款还能收回多少,但相关的基金已经被延期了。”一位诺亚财富上述信贷基金投资者向记者透露。

一位诺亚财富人士则向21世纪经济报道记者透露,目前他们很可能陷入一个精心策划的骗局。

“与承兴国际控股合作初期,我们核实过供应链融资业务所需要的应收账款合同、相关发票与贸易背景,均确认真实无误后才放款;但后来没想到承兴国际控股竟然在真合同里渗入假合同,精心伪造了应收账款合同与相关发票等资料。”他向记者透露。

记者多方了解到,不仅是诺亚财富受到波及,包括云南信托、湘财证券等金融机构也“深受其害”,其中市场传闻云南信托约8亿-9亿产品或受影响。

一位云南信托人士向记者透露,他们正在统计受波及的产品及具体金额,一切以公告为准,目前他们已采取措施保障投资者权益。

“事实上,承兴国际精心设计的骗局之所以被揭穿,是近期诺亚财富发现这家机构擅自修改了资金划转流程,引发对资金流向的质疑,通过调查发现其中的猫腻。”一位知情人士向记者透露。

在他看来,这场骗局被揭穿背后,折射出金融机构在风控领域存在着诸多操作问题——承兴国际控股恰恰是抓住这些金融机构的风控盲点与漏洞,精心编造了大量虚假合同瞒天过海成功“骗取”资金。

针对承兴国际控股“骗局”,诺亚财富创始人汪静波在近日发出的内部信指出:“从宏观的角度来说,经济走到了周期的尽头,当经济下行,抵押品衰竭,资本品价格不再上涨的时候,暴雷的会越来越多,系统性风险也越来越大。作为有一定规模的资管机构,确实很难百分之百规避风险。从这件事情的发生中,我们看到,管理上还有很多地方都需要提升。”

“踩雷”始末

“至今都很难想象,承兴国际是如何伪造应收账款合同与发票等材料瞒天过海的。”上述诺亚财富人士向记者坦言。在最初合作期间,他们曾对承兴国际控股做过尽职调查,发现承兴和京东等大型电商机构有业务往来,且相关应收账款合同、贸易背景与发票均真实无误。

“这也是我们发行多期创世核心企业系列私募基金产品向他们提供供应链金融融资的原因之一。”他透露。

在他看来,由于基于应收账款融资的供应链金融风控措施要求“商品流、信息流、资金流”合一,要做假绝非易事,只要其中出现“三流不匹配”的状况,机构就会怀疑应收账款融资业务可能存在“猫腻”。

“但是,如果融资方熟谙金融机构的上述风控侧重点,并通过多次合作取得彼此信任,就可能存在弄虚作假,鱼目混珠的操作空间。”一位与承兴国际打过交道的金融机构负责人向记者透露,承兴国际恰恰就是这类机构,特别了解金融机构针对应收账款融资与供应链金融融资的风控侧重点。具体而言,他们特别会包装“应收账款融资业务”,一是选择京东、苏宁等大型电商机构的应收账款作为供应链金融融资的“底层资产”,令金融机构感到风险可控;二是通过以往的成功融资案例向其他金融机构“游说”,让他们相信类似业务稳健且有利可图;三是通过收购上市公司控股权给自身增信,从而让机构“吃下定心丸”。

他直言,不排除其中还有金融机构“内鬼”配合,因为在实际操作过程中,只要金融机构核查每一笔京东、苏宁等大型电商机构的应收账款合同与贸易背景,相关伪造资料就会“不攻即破”。

露出破绽

记者多方了解到,承兴国际通过虚假应收账款合同筹集的资金,主要用于收购上市公司股权与拓展大健康、文创IP运营、智能硬件等业务。2015年底-2017年6月期间,罗静一口气控股型收购三家上市公司,包括博信股份(600083.SH)、香港主板上市公司承兴国际控股(02662.HK)与新加坡主板上市公司Camsing Healthcare(BAC)。

一位对承兴国际颇为了解的业内人士向记者透露,此举一方面是为了给旗下应收账款融资业务“增信”,以便金融机构能给予更高的募资额度;另一方面则是打算将大健康、文创IP运营、智能硬件等业务分别装入三家上市公司,通过资本运作获得更高的回报。

“但是,承兴国际上述三大业务近年发展有些缓慢,没能达到预期的资本运作收益。”他向记者透露。这也导致承兴国际只能通过不断借新还旧掩盖这个“庞氏骗局”。

值得注意的是,在日益严峻的还款压力面前,承兴国际的应收账款融资包装术也开始破绽百出。

去年博信股份年报显示,公司被审计机构出具了带有保留意见的审计报告。保留意见主要涉及两个方面,一是公司对3家公司的应收账款大额计提坏账准备的合理性需要重新“考量”;二是上市公司将2018年9月已经确认的营业收入调整为预收账款的合理性。这背后,是博信股份旗下关联公司可能将关联方借款“包装”成应收账款还款,以此美化财务业绩。

上述知情人士向记者透露,承兴国际也在与诺亚合作过程中露出了破绽——由于前者擅自修改了资金划拨流程令资金流向变更,引起诺亚方面注意,经过后者一番调查,发现其中存在骗局嫌疑,最终导致相关涉案人被刑拘。

记者多方了解到,目前诺亚财富已通过增加上市公司股票质押并查封上市公司股票(取得承兴国际控股权)、查封相关银行账户与固定资产、要求付款方根据债转协议履行还款义务等措施,尽可能挽回资金损失。

不过,目前诺亚财富的资金追偿遇到不小的“麻烦”,京东等机构先后否认相关应收账款合同的存在,并直指承兴国际伪造与京东的业务合同对外行骗。

京东方面指出,广东承兴控股集团有限公司(即承兴国际控股关联公司)是京东的普通供应商,在京东有一定的业务。在京东毫不知情的情况下,承兴涉嫌伪造与京东等公司的合同进行诈骗。且诺亚财富旗下上海歌斐资产管理有限公司在被诈骗的过程中自始至终没有通过任何方式和京东进行合同真实性的验证,暴露了其自身在合规和风险管控上存在重大缺陷。

“这意味着当前诺亚可能很难从应收账款付款方获得资金用于兑付基金本息。”一位私募基金人士透露。在他看来,目前诺亚财富要最大限度挽回资金损失,可能需要从上市公司控股权资本运作入手,毕竟上市公司壳资源依然存在一定价值。

脆弱的风控

在业内人士看来,诺亚踩雷承兴国际控股“骗局”背后,折射出当前金融机构不小的风控漏洞。

“相比欧美金融机构主要根据融资企业经营性现金流创造能力给予各类信贷产品支持,国内多数金融机构依然根据交易对手资金实力与抵押物,来判断相关应收账款融资业务的风险高低。”一家保理机构负责人向记者直言。这无疑给予部分居心叵测的融资机构伪造材料骗取资金的操作空间。

他透露,上述截然不同的风控侧重点,导致国内金融机构对融资企业的违约风险与行骗路径往往缺乏预判性——在欧美国家,很多企业在遭遇兑付违约风波前,其资金流往往会出现紧张“信号”;但在中国,很多企业在遭遇兑付违约风波或行骗行径暴露(庞氏骗局或自融业务难以维系)前,资金链依然格外“充沛”,但一旦“真相大白”,其资金链就会骤然断裂。

市场传闻在诺亚财富发现承兴国际存在骗局后,罗静曾跑到汪静波办公室坦言“兑付不了,希望能继续发产品借新还旧”,但汪静波则决定报警。

一位第三方财富管理机构风控总监直言,当前金融机构更大的风控缺陷,是风控流于形式,盲目跟风“流行”。

“比如不少金融机构就看借款融资企业在其他金融机构同行是否成功募资,以此作为彼此合作发行产品募资的重要风控考核指标之一。”他告诉记者,承兴国际恰恰是利用金融机构的这个风控心态,将此前与诺亚的合作案例进行“包装”,为自身从云南信托、湘财证券等金融机构以同样手法套取资金“增信”。

“其实,目前受承兴国际牵连波及的金融机构还有不少,只不过他们很可能通过资金池业务将相关供应链融资坏账掩盖起来,避免自身声誉因此受到较大冲击。”这位第三方财富管理机构风控总监向记者透露。

关键词: 诺亚财富

营业执照公示信息

营业执照公示信息