自启动“分付”灰度测试后,微信在金融业务上又出新动作。

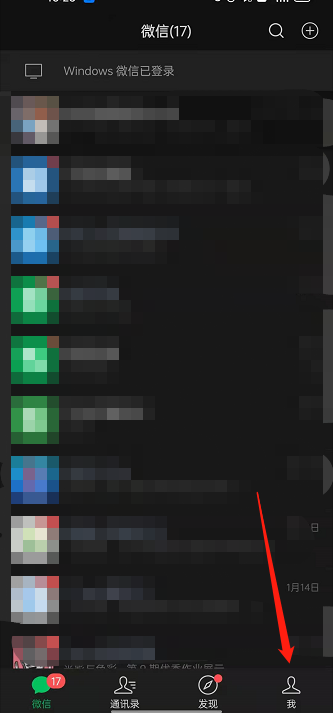

近日,微信宣布微信支付分全面开放,用户打开微信钱包即可看到自己的支付分。在以往的试运营阶段,微信支付分并没有独立的开通入口,只能在接入微信支付分的商户所提供的服务中开通。

微信支付分从2018年年底开始试运营,部分线下生活类小场景陆续在小程序内接入微信支付分。在今年年初的2020微信公开课上,微信支付宣布微信支付分已经覆盖了30多个行业,用户超过一亿,每个用户平均使用3.8次,超过80%的押金用户不再需要缴纳押金,为用户节省了近千亿押金。

微信支付分是对个人信用的综合评分,其数据主要涵盖身份特质、支付行为、信用历史三个维度。支付行为是微信用户使用微信支付相关的消费行为,而信用历史是与微信支付分相关的守约、负面情况。

从数据采集内容来看,支付分就是微信结合用户在微信支付注册的身份信息和消费行为等数据,生成的一个依附微信生态内部的动态信用评分。支付分分值决定了用户是否有权利使用相关服务,例如500分以上才能享受先乘车后付款服务。

微信支付分主要的功能和场景为免押租借、先乘后付、便捷住宿等。当用户在已经接入微信支付分的商户使用支付分时,就能享受到免押、先用后付等信用服务。支付分页面显示,目前支持1035个信用服务。

值得注意的是,微信支付分未来存在付费使用的可能。根据《微信支付分用户服务协议》,微信支付分目前不收费,如后续有收费项目产生,平台将按照法律法规及监管规定提前以公告形式通知用户收费标准及收费时间。

在互联网金融行业,微信支付分一直被大家视为与支付宝的芝麻信用分对标,而分付更是与花呗分期产品逻辑相似,只要支付分和分付稍有动静,便能擦出两大巨头交锋的火花。

“微信支付将支付分与支付行为和支付场景绑定,是在严监管环境下探索信用业务出路。在芝麻分占据龙头的形势下,微信重推支付分或许能对互联网领域的信用评分市场造成一定冲击。”金融科技从业者王明向「消费金融频道」透露。

除了接入更多的商户,微信还开发多种工具组件提升支付分的打开频次。微信支付团队通过推出“微信先享卡”等卡券功能,把微信支付分扩展到更广阔的支付场景,增强商户和用户对支付分的粘性。相比支付宝,微信在用户账单厚度上不具备优势,因此微信需要借助生态中的电商、商户等渠道,让更多的交易数据沉淀。

业内人士表示,支付分凭借微信支付智慧36行战略快速渗透各大消费场景,并且都直切高频用户市场,这将为微信支付下一步业务布局奠定用户流量和数据基础。

在分付未上线前,支付分就已经上线并覆盖了较多场景。支付分作为微信信用保障体系中的一项重要产品,很可能成为分付授信风控环节的重要组成部分。在消费金融业务中,数据是风控的核心,只要信用数据足够立体且丰富,消费金融的风险防御能力才有保障。

多位从业者猜测,微信支付分在渗透线下支付场景过程中,一方面能帮微信提升用户消费支付频次,巩固微信线下支付市场地位;另一方面借助沉淀信用数据,微信可以发力信用支付产品以及其他金融业务。

微信支付分的一大优势是覆盖大量的用户。用户每天在生活消费场景中高频使用微信累计了非常多的数据资产,这些信息成为了微信支付分产品团队对用户立体化评分的数据库。数据库的形成有助于分付建立合理有效的风控模型,识别信用风险,进而降低信贷不良风险。

当然,分付的上线也能促使支付分信用模型更加完善。当分付接入更多的银行、消费金融公司之后,联合放贷加强分付与资金方风控合作,用户每一笔贷款都会转化为支付分数据库中的信贷数据,最终输出成支付分里更加立体的用户信用画像。

微信借支付分撬动的金融板块或许不止于分付。作为一种信用数据,支付分还能提供大数据风控的功能,这块商业价值也十分突出。某大数据公司员工表示,一般数据中介机构调取某头部平台的信用分的客单价是每条一元以上。

在支付分及分付的推广上,微信可以基于其庞大的服务商体系和社交用户体量推进,既能抢夺消费金融流量入口,又可增强用户粘性。微信支付、支付分、分付三驾马车齐头并进,似乎预示着微信与支付宝移动支付战事虽告一段落,但消费金融战事才刚刚开始。

关键词: 微信支付分

营业执照公示信息

营业执照公示信息