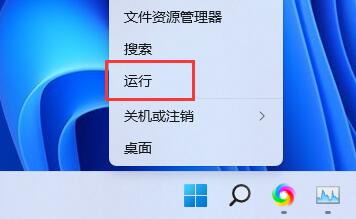

30秒快读:

1. 借贷利率红线降至15.4%,这与你我有何关系?记者算了一笔账,10万元贷款一年省8600元利息!那么,花呗、微粒贷、信用卡也会跟着降息吗?

2. 新规的影响面有多广?《IT时报》曾对市面上的25个借贷平台的产品做过测试,目前多数借贷平台的合同仍未改动,近六成平台的利率需要整改。

3. 大多数金融机构还在观望,有些机构已经开始降息,甚至想些歪招,比如将借款合同变成股权投资合同规避红线,可行吗?

8月20日,最高院召开新闻发布会,将民间借贷利率的司法保护上限调整为一年期贷款市场报价利率(LPR)的4倍。该决定已从2020年8月20日起施行。

LPR每月20日披露,最新数据显示,目前LPR一年期利率为3.85%(与上一个月持平),对应民间借贷利率红线15.4%。

此前法律维护的民间借贷利率为24%。

从24%突然降至15.4%,以一笔1万元一年期的贷款算,你可以少交860元利息。

尽管新规指出,与金融机构发生的借贷行为不属于民间借贷范畴,也就是说银行信用卡、银行旗下的消费金融公司以及获得银保监会金融牌照的互联网金融平台产品不受新规约束。

但从法院判例上看,此前金融机构的贷款利率纠纷参照的依旧是民间借贷规定。

今年4月份,《IT时报》曾对市面上的25个借贷平台的产品做过测试,发现近1/3平台实际利率逼近36%。

但如今,记者发现,目前多数借贷平台的合同仍未改动,如果以IRR15.4%算,超一半的平台实际利率高于这条红线,需要整改。

那么,如果按照民间借贷修改后的规定,未来银行系的信用卡、消费贷产品又会如何变化呢?民间有没有方式能规避4倍LPR利率的红线呢?记者一路追寻。

一、不能说的秘密:用APR计算,25家网贷平台近1/3有争议,用IRR呢?

尽管新规明确借贷利率上限从24%下调至4倍LPR(目前上限数据为15.4%),但最高院没有说明以哪种方式计算。

APR(实际利率)和IRR(内部回报率)是两种常用的贷款利率计算方式。

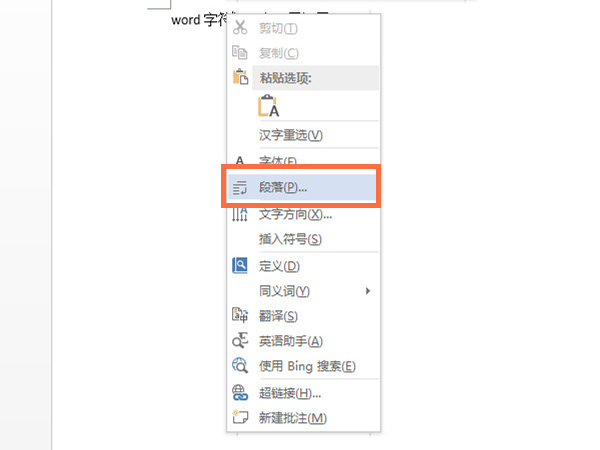

APR以利息除以本金对应时间来简单计算年利率。如果以一笔12万元贷款,利息1.848万元,借贷一年算,你的面前有两个极端的方案:

方案一,一年后偿还本金和利息13.848万元。

方案二,第一期还12万元本金,后11期平摊利息,每期偿还1680元,共计1.848万元。

由于最终偿还的利息和本金相同,以APR计算,两个方案的年利率均为15.4%。

但实际上,方案一的12万资金的借贷时长有一年,而方案二的本金在第一个月便已经还清,借贷方还是收了一整年的利率。

这便需要引入IRR来反映借贷过程中的实际利率。

IRR将现金流动情况,包括服务费、逾期费等也计算在内,考量了资金的实际占用时间。

如果第二个方案用IRR计算,实际利率高达189.66%,是APR利率15.4%的12倍。

以IRR计算,实际利率高达189.66%

此前,中国社会科学院金融研究所法与金融研究室副主任尹振涛此前告诉《IT时报》记者,目前法律上还未明确规定,但以 IRR计算将成为未来规范的方向。

而根据中国人民银行公众号发布的一篇文章,作者计算贷款利率的方式是IRR。

根据《IT时报》调查的25家平台利率,如果以IRR15.4%算,那么当时有众安小贷、小米贷款等15家平台实际利率超过这个数值,占比近六成。

即便以APR15.4%计算,包括微博借钱、拍拍贷、360借条等8家平台利率当时也在此之上,占比近1/3。

“还是用APR算吧,不然大部分平台都要撑不下去了!”一位P2P行业分析人士告诉记者,新规没有提及计算方法,为的是留给平台生存空间。

值得一提的是,LPR是每月调整的,据多家券商预计,未来LPR仍有下调的可能。这意味着,未来利率红线可能会低于15.4%。

第一财经曾报道,如果IRR降低到15.4%以下,可能80%消费金融机构都无法存活。

另一方面,当消息传导至用户端时,很多人都是困惑的。“不上征信的网贷逾期,年利率35.9%,现在能不还吗?”8月20日,一位网友在QQ群中问道。

浙江泽鼎律师事务所律师夏谨言告诉《IT时报》记者,新规对已经签订的民间借贷合同也是有效的,法院判决不会支持超出红线部分的利息。

但与此同时,目前法院裁判金融纠纷参照的是民间借贷规定。这意味着,超过红线的平台合同,仍在争议中。这将直接导致网贷平台的存量业务难以管理,随之而来的是大量利率变更申请和主动违约,进而瓦解平台。

二、银行在观望:花呗一年10万借款少还2600元,信用卡会降息吗?

年化利率15.4%红线会传导到银行系和互联网系平台吗?

《IT时报》记者发现,目前银行信用卡分期利率在10%~15%间,如果用户产生逾期费率,年化利率有可能超过该红线。

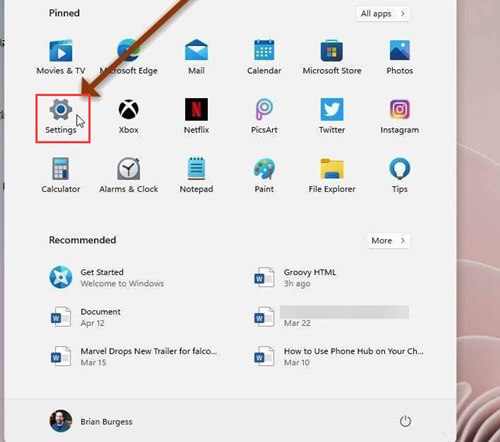

而有互联网银行牌照背书的借贷产品,花呗、微粒贷逾期日息为0.05%,单这一项年化利率便高达18%。如果按照新规15.4%计算,用户借款10万元一年期,可以少交2600元利息。

花呗计算方式,图源:支付宝

对于花呗是否会有调整日息利率的打算,《IT时报》记者曾多次拨打蚂蚁金服、微众银行客服电话,但截至发稿,电话仍未接通。

但目前银行系产品的利率仍未变动。

一位城商行人士告诉《IT时报》记者,最高院提到,希望借由此次修改法律保护上限,引导整体市场利率下行。

但关于是否要调整银行信用卡、联合贷款、消费金融产品的利率,又将如何调整,他们还在等待银保监会和当地银保监局的文件。他们只能按兵不动。

而据某地金融监管机构人士透露,目前已有银行信用卡部门研究利率问题,但还未有结果。

而前述城商行人士也担心,当一大群信用卡用户聚集,质疑银行信用卡是高利贷,可能会对银行造成舆论上的压力。

信用卡费率下降,或将成为可能。

另一方面,不少银行曾联合其他企业成立消费金融公司,试图寻找一条覆盖中高风险借款人的差异化业务之路。但如今,利率红线被限定在4倍LPR,令这一试探成为一门高风险、低收益的生意。

据苏宁金融研究院预计,未来银行很可能认为,没有必要再向消费金融公司导流。

值得一提的是,目前对应中高风险群体的用户主要是小贷公司。尽管有当地金融办、金融局颁发的牌照,但因含金量不高,多位采访对象均表示小贷公司清退潮或不可避免。

这意味着,此前有征信问题、具有较高风险的用户,将不再有“薅羊毛”的机会,更难借到钱。

反催收群的末日狂欢

“上征信的平台按时还,其他的还是不还了吧。”在一个反催群中,一位网友表示。这可能是“撸口子”群体的末日狂欢。

三、隐秘的角落:借款合同变成股权投资合同规避红线,可行吗?

4倍LPR的利率约束,在中信证券看来,兼顾市场实际情况。

而Wind数据显示,温州地区民间融资综合利率目前中枢水平基本在15%~16%区间,近三年均值为15.7%。这与15.4%颇为接近。

但在实际操作上,目前已有放贷人开始钻“法律空子”。操作的方法很简单,将借款合同的标题转变为投资合同,试图绕开4倍LPR的红线。

事实上,投资合同和借款合同对应两种不同的法律关系,投资合同要求盈亏自担,只有盈利了才有分红。而合规的借款合同要求本息确定和追偿。

“在这些标题为投资合同的文件中,放贷人却要求必须保证本金到期返还,还约定固定收益,其本质是借款合同,拿到法庭上一审,就能确定其真实目的,利率还是要受到规定的约束。”夏谨言表示。

但在现实中还有一种情况,由于民间借贷过程中不受监管,法律覆盖范围有限,只有到产生纠纷时才会有司法介入。

这意味,尽管双方约定的利率超过红线,双方如果愿意按照约定继续履行,最终不了了之。

因此,前述金融监管机构人士表示,如今最高院利率红线还未有更明确的说明时,借款人仍需警惕合同中掩盖的真实目的。

本文来自微信公众号:IT时报(ID:vittimes),作者:孙鹏飞,编辑:挨踢妹,图片来源:IT时报、Unsplash、维基百科、最高法、支付宝

营业执照公示信息

营业执照公示信息