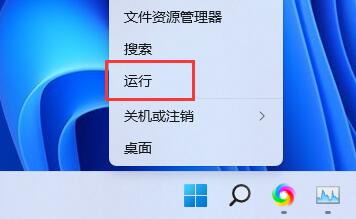

继50亿《哪吒》之后,《姜子牙》也在今年以3日9亿票房的成绩领跑国庆档。与此同时,背后出品方光线传媒与其投资了21家企业所打造的“动漫宇宙”,也再次浮出水面。

尽管豆瓣评分7.1,口碑不敌8.5分的《哪吒之魔童降世》,但这并不妨碍《姜子牙》成为国庆档最叫座的电影之一,不仅以3.6亿元的成绩刷新了中国动画电影首日票房纪录、单日记录和2020年单片单日票房纪录,排片率、上座率等成绩都遥遥领先。

《姜子牙》的高期待值离不开《哪吒》50亿的高票房战绩。在《哪吒》大火之后,同为光线传媒出品的《姜子牙》迅速与之进行了一系列的宣发联动。

“封神宇宙”打响后,光线传媒的动漫产业也随之更上了一层楼。

2019年,光线传媒依靠《哪吒》获得了超10亿元的营收,几乎占据了总营收的30%。而其在2020年上半年的总营收却只有2.59亿元。因此,许多从业者都盼望着《姜子牙》能够重现《哪吒》盛世,一方面是拯救疫情后的电影票房市场,另一方面则是推动光线传媒下半年的盈利额。

光线传媒前后投资了21多家动漫产业链上的公司,因产业链的强联动性,彼此之间命运息息相关。仅是《姜子牙》一部影片,就有旗下至少10家光线持股的企业参与,至少有8家动漫公司。在4家出品公司中,除光线影业及其全资控股的子公司彩条屋影业之外,中传合道文化、可可豆影视均于2016年获得了光线传媒的900万元和400万元融资。

彩条屋影业是光线传媒旗下布局动漫产业的核心主体,自2016年成立之后,便频繁通过投资、并购来构建二次元世界,励志成为中国的迪士尼。意外交出《哪吒》这一张的答卷之后,彩条屋的业务发展及IP孵化都得以实现一定加速,其投资效果也逐渐得到了显现。

然而,连年子公司的亏损,IP孵化的薄弱,与衍生品链条、线下娱乐布局空缺,仍然是爆款作品的光环难以掩盖的问题。

多家光线系动画公司亏损,能靠《姜子牙》拯救吗?

根据《姜子牙》片尾序幕信息来看,此次参与了电影出品及制作,并由光线传媒持股的企业(包括光线100%控股企业)至少有8家动漫公司。其中,光线影业及彩条屋影业负责投资与发行,中传合道与可可豆动画负责电影制作,大千阳光、红鲤动画、红鲸影视(红鲤动画子公司)、魅力文化四家企业负责电影的中后期加工。

彩条屋影业铺设的动漫版图,贯穿了《姜子牙》落地过程中的各个环节。其票房成绩俨然和多家公司的命运紧密相连。爆款电影对一家影视公司的利好究竟有多显著?可以通过去年的《哪吒之魔童降世》来窥探一二。

根据光线传媒近5个季度以来的成绩来看,于2019年7月份上线的《哪吒》直接将光线2019年Q3季度的营收及净利润推至高点。即使排除今年的疫情影响,当季度的营收情况也明显高于同年的Q2及Q4。

除此之外,在《大圣归来》取得9.56亿票房后,获得光线传媒2000万元投资的动画公司十月文化,在当时的估值为1亿元。而在十月文化参与出品《哪吒》期间,光线传媒又追加了1.98亿的投资。根据出资金额折算,十月文化凭借《哪吒》的火爆,估值也一跃飙升到20亿元。可想而知,《姜子牙》的票房成绩将牵动着背后多个利益体。

其中,可可豆动画是第二次与光线合作出品动画电影。2016年,光线出资400万元持有了可可豆30%的股份,双方共同开启《哪吒》的孵化。三年后,不仅是可可豆的原创IP提升了光线在动漫行业的影响力,可可豆的估值更是从当年1333万元扩大到至少5倍以上。就《姜子牙》目前的票房走势来看,可可豆动画还将继续升值。

中传合道则是首次与光线传媒联合出品项目。中传合道是光线传媒在2016年大力扩展的文娱版图中的一员,曾获得光线900万元的投资。但中传合道为光线带来的收益效果并不明朗,2017-2019年,中传合道对光线造成的权益法下确认的投资损益均为负数。

2020上半年,中传合道更是巨额亏损,期末未确认的损失为268.3万元,至此累计未确认的损失就已达到669.58万元。而作为出品方之一,《姜子牙》的最终票房也将有一部分计入到中传合道今年的营收中。所以,中传合道的盈利情况能否出现转机,也要看《姜子牙》的票房表现。

对于大千阳光而言,中传合道却是其最大的客户之一。2018年,中传合道委托大千阳光提供三维动画的中后期制作服务。在大千阳光2019年的财报中显示,来自于中传合道的营业收入为1456.39万元,占40.91%的营收比例,主要是来自于《姜子牙》的制作。

大千阳光也是光线传媒出品项目常使用的外包合作对象。除了《姜子牙》之外,大千阳光与可可豆合作的《哪吒》也带来了169.8万元的营收,与十月文化合作的待映动画电影《深海》、《西游记之大圣闹天宫》则贡献营收283.4万元。

另外一家参与了《姜子牙》三维制作的红鲤动画则是光线传媒持股57%的控股企业,曾参与过《哪吒》、《精灵王国》等动画电影的制作。但根据光线传媒的财报显示,近三年来,红鲤动画的营收虽保持在千万元以上,净利润却始终为负数,究其原因,也是前期投入成本过高。

通过《姜子牙》背后参与的公司情况来看,光线传媒的动漫版图已经初具规模。这样的资本布局,有利于光线最大力度的整合资源,串联起动画电影项目从前期到后期的制作。光线传媒的产业链条,将加快旗下公司的发展。不过在资源整合的同时,被投资公司的经营情况,也会影响光线传媒的盈利能力。

投资上下游、打造IP矩阵,21家被投公司能为光线带来什么?

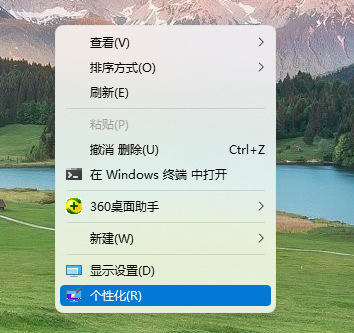

光线传媒的动漫版图不止于此。根据其年报及企查查信息显示,光线传媒投资的动漫企业至少有21家。通过《商业数据派》整理的光线传媒动漫版图(见上图)来看,上至IP开发、下至衍生品业务,以及中间的制作、中后期加工等环节,均涵盖在其动漫产业链条中。

中后期业务上,除前文提到的大千阳光、红鲤动画两家擅长三维动画技术的企业之外,光线传媒还投资了二维动画公司魅力动画,以及以PV短片制作为主要业务的幻想师动画等;衍生品方面则于2018年出资千万元投资了末那工作室(末匠文化)。去年,末匠文化也被授权开发了一系列的《哪吒》衍生品。

当然,成立不过5年的彩条屋影业,大量的财力和精力都花费在了IP开发层面。一方面是从源头上孵化原创IP,另一方面是通过投资来获得IP资源。

但孵化原创IP业务于光线传媒而言并不成熟。2015年,光线入股1000万元与漫画家颜开合资成立了漫言星空文化,主要是为了将颜开文化出品的漫画IP孵化为影视作品,但目前为止尚未有明显的动作。原有的旗下IP也并不具备增值能力,导致光线传媒于2019年对漫言星空进行了637万元的计提减值准备。

为改善这一状况,在去年,光线传媒推出了自己的“IP蓄水池”—一本漫画APP,并已上线了《敖丙传》《妙先生之彼岸花》等动画电影联动漫画,以及十几部原创漫画。若一本漫画未来的用户规模和行业影响力能够与奥飞娱乐出资9.04亿收购的漫画平台“有妖气”持平,也将弥补光线原创IP较少的弱势。

基于以上情况,现阶段,光线传媒主要靠投资业务获得IP的发行权。除了已映的《哪吒之魔童降世》、《昨日青空》等动画影片分别来源于可可豆、青空绘彩之外,光线传媒半年报中显示的待映作品《大理寺日志》、《茶啊二中》等,也均是光线通过投资好传动画、凝羽动画等企业获得的IP。

2016年,光线传媒投资凝羽动画750万元,又于2018和2019年追加了两次642.5万元的投资。这是因为凝羽动画的《茶啊二中》连续4季的豆瓣评分都在8.7-9.2之间,而光线也有计划将其开发为电影;好传动画今年凭借《大理寺日志》和《雾山五行》两部高分番剧成为行业黑马,曾与光线合作出品过《大护法》,并在2017年获得了光线1050万元的投资。

今年,光线传媒出资2500万元投资了出品过《秦时明月》《斗罗大陆》等头部动漫IP的玄机科技,后续可能将继续扩大IP阵容。

不过,光线传媒目前的动画IP相对而言比较独立,并没有明显的“彩条屋”特色。这可能也有其动画项目均为不同的企业开发有关,无法像迪士尼、漫威那样系列化。即使《哪吒之魔童降世》与《姜子牙》有一定的联动宣发动作,并试图打造出“封神宇宙”的概念。但事实上,两部电影虽来源于同一个神话故事,但却并不属于同个世界观。这也是光线传媒未来需要完善的方向。

为了扩展业务条线,光线传媒还开展了海外动画IP的发行业务。2016年,光线传媒出资1900万元买断日本动画电影《你的名字》并获得了5.75亿元的票房。去年同样协助推广了《夏目友人帐》《千与千寻》《天气之子》三部日本影片,分别收获了1.15亿元、4.86亿元和2.89亿元的票房。

前有50亿票房的《哪吒》,后有国内年度票房“救星”《姜子牙》,彩条屋影业的品牌已经在业内打响。接下来,就要看光线传媒的在动漫产业上的后续规划,能够拥有怎样的市场竞争力。

衍生品弱势,线下娱乐空缺,光线的迪士尼梦靠谱吗?

光线传媒的迪士尼梦靠谱吗?从其文娱版图上来看,光线传媒的确具备一定的优势。但其短板与潜在风险仍是不容忽视的。

目前,光线传媒共具备四大主营版块,一是包括电影、剧集在内的影视业务,也是光线的主要生产力。二是动漫业务,顺应时代发展所需。三是关联业务,如艺人经纪、文学等,完善闭环产业。四是投资业务,用于丰富内容产业线。此外,光线传媒的IP储备量、制作与发行的经验,以及院线业务,均为其迪士尼梦打造了良好的根基。

横向对比,在动画电影的票房成绩上,光线传媒确实遥遥领先。仅是《哪吒之魔童降世》一部电影的票房,就超过了奥飞娱乐、华强方特的动画电影总票房。这当然也有奥飞、方特的《喜羊羊》及《熊出没》系列为少儿动画,而光线出品的项目则为全年龄段动画有一定关系。

但在动画IP衍生品和线下娱乐布局的建设上,光线传媒显然是落后奥飞及华强方特的。

以迪士尼为参照,除了电影之外,其线下乐园业务占迪士尼总营收的40%左右,授权及零售业占 7%左右。仅是米奇的衍生品,一年便可达到30亿美元以上的收入。

奥飞娱乐和华强方特都在一定程度上遵循了这一运作逻辑。华强方特的主题乐园为主营业务,占公司总营收的80%左右。奥飞娱乐则更擅长玩具销售,上半年,奥飞娱乐的该业务取得3.91亿元的营收,占总营收的35.92%。此外,奥飞娱乐也全力开展了室内乐园内业务,目前已有17家门店。

但光线传媒在IP后续的开发能力上则显弱势。去年,《哪吒之魔童降世》在已获得20亿票房后,光线传媒才着手衍生品的开发,并选择了通过摩点众筹的形式。导致电影在上线3个月后,观众才能拿到衍生品。今年的《姜子牙》虽已在电影上映前发售了部分衍生品。但根据《姜子牙》的口碑与故事基调来看,观众的购买欲望并不会太强。

实景娱乐方面,光线传媒在半年报中披露,投资百亿的光线中国电影世界项目已进入启动阶段。但在目前,光线传媒的线下娱乐IP产业几乎是空缺的。

这自然与IP的长尾效应有关。《喜羊羊》与《熊出没》均为系列IP,更有利于实现IP+场景+购物的商业模式。而光线传媒虽有50亿《哪吒》傍身,但其生命力能延续多久仍是未知数。若后续的开发与孵化不能持续,《哪吒》将很快成为中国动画电影的“历史”。

除了动画IP后期商业价值的开发有待完善之外,光线传媒的投资业务也让其前期承受着较大的损益风险。

诚然,为了丰富业务条线,实现在动漫行业的深耕,投资企业是最合理的战略布局——快速规模化、强绑定。如同腾讯、B站两大平台,更是持股了数十家动画企业的股份,才能够实现大量头部或S级番剧、动漫网大的出品。

根据光线传媒近三年的财报来看,能够为光线在财务上带来正向盈利的被投企业并不多。除出品了可可豆动画、出品了《大鱼海棠》的彼岸天文化实现大额盈利,十月文化与幻想师动画在去年获得收益之外,其他被投企业的投资损益均为负数。

虽然光线传媒的文娱投资版图并不止于动漫领域,但根据2020年中报来看,光线传媒投资的近50家企业中,共计造成了4807.70万元的投资亏损。所以,光线的投资动作除了满足现阶段的业务版图之外,从财务角度的长远性来看,还需要时间来给出答案。

但可以确认的是,随着国漫崛起,光线传媒的“动漫宇宙“也在逐渐形成,能否依靠二次元业务再造一个全新的“光线”,让我们拭目以待。

(千寻专栏 商业数据派)

关键词: 姜子牙

营业执照公示信息

营业执照公示信息