图片来源@视觉中国

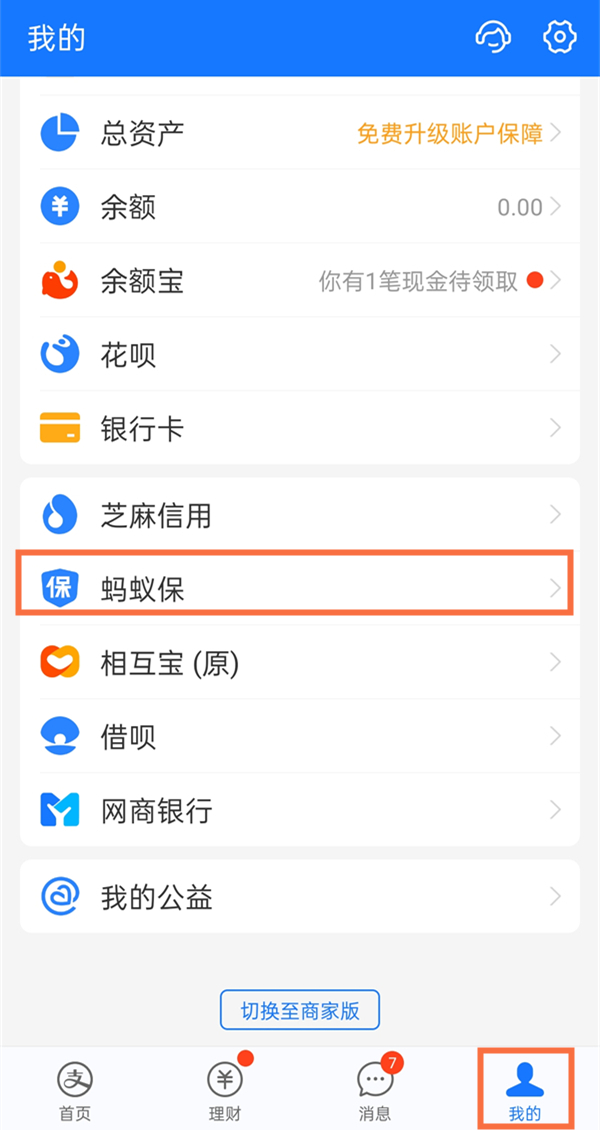

养猪巨头温氏股份没能逃过猪周期的负面影响,交出了一份巨亏134亿元的2021年财报。

然而,其股价却在2021年7月底跌至低点后开始回弹,在近9个月里上涨超过70%,即便在近期整体股市下行的情况下,其股价仍出现缓慢上升的趋势。

从投资者变动情况来看,温氏股份巨额亏损虽然“吓退”了大量散户,却得到了数百户机构投资者的增持。而近期,其它猪肉股也吸引了机构投资者频繁调研,多家券商给出了“买入”评级。

在经历普遍性亏损后,猪肉股的利空出尽了吗?猪肉股是否到了抄底时刻?

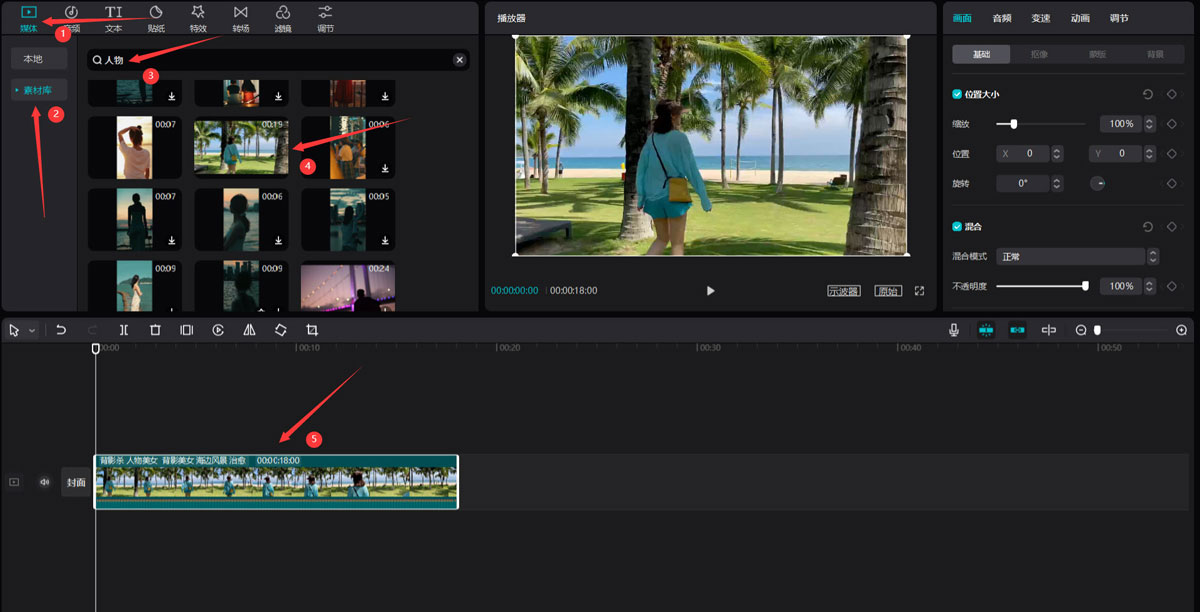

01、上市后的首亏客观来看,温氏股份的2021年财报呈现出亏损严重的基本面。2021年,温氏股份实现营业收入649.54亿元,同比下降13.31%;归属于上市公司股东的净利润亏损高达134.04亿元,同比下滑280.51%。

事实上,这样的亏损早已显露迹象。

2021年第一季度,温氏股份还处于盈利状态,归属于上市公司股东的净利润为5.44亿元,但已较上年同期减少了71.28%。到第二季度,温氏股份即已陷入亏损状态,上半年亏损额达到24.98亿元。到第三季度结束,温氏股份在9个月的时间里即已亏去了97.01亿元,仅第三季度,其亏损额即已高达72.04亿元,堪称“最惨猪企”。

而纵向对比温氏股份历年业绩来看,这也是其2015年上市以来的最差业绩——打破了长期的盈利状态,转向巨额亏损。

东方财富Choice数据显示,2015-2018年,温氏股份营收在482亿元-572亿元左右,到2019年、2020年飙升到731.2亿元、749.24亿元。

不过,温氏股份利润方面一直不太稳定,2015-2020年,其归属于上市公司股东的净利润分别为62.05亿元、117.9亿元、67.51亿元、39.57亿元、139.67亿元和74.26亿元。

值得注意的是,在2020年温氏股份的盈利就已出现下滑状态,较2019年下跌46.83%,而同期,同为“养猪四巨头”的牧原股份、正邦科技盈利都处于正向增长状态,增幅分别为348.97%、248.75%,新希望虽然出现负增长,但仅微跌1.94%。

“我认为这样的差异是和温氏股份不同于其它三家的业务构成有关的,温氏股份除了生猪养殖还有肉鸡养殖,这意味着它不仅面临猪周期的影响,还面临鸡周期的影响。而牧原股份主要是养猪,正邦科技、新希望除了生猪养殖业务还有饲料业务,并且在收入中的占比不低。同时,2020年利润同样下滑的新希望和温氏股份一样也有禽产业。”食品行业观察人士辛子恒(化名)对「子弹财观」表示。

辛子恒进一步指出,2019年受非洲猪瘟疫情影响,猪肉价格大幅上涨,很多消费者转而购买鸡肉、鱼肉等其它肉类进行替代性消费,进而也拉动了鸡肉价格上涨。“在2019年,温氏股份相当于同时吃到了猪周期和鸡周期上行的红利,所以业绩有非常大的增长。”

“但鸡肉价格上涨也带动了肉鸡产能扩张,而且受疫情影响餐饮业大量停业又没有足够多的市场来消耗,2020年鸡肉出现大幅降价,作为养鸡巨头的温氏股份也会受到不良影响。到2021年,猪价大幅下降,整个生猪养殖业都遭遇猪周期暴击,温氏股份的业绩下滑符合行业发展趋势。”辛子恒表示。

中国养猪网数据显示,2021年年初,我国生猪(“外三元”品种)价格尚且在36元/公斤的高位,但到10月6日,已下探到了10.63元/公斤的低点,年底猪肉旺季猪价虽有所回弹,但也仅为每公斤16元左右,与年初相比出现“腰斩”。

图源@中国养猪网

温氏股份在财报中直言,2021年业绩变动的一大驱动因素即在于:“肉猪价格深幅下跌,公司养殖成本较高,猪业深度亏损。”具体而言,2021年,温氏股份毛猪销售均价为17.39元/公斤,同比下降48.18%,但同时,饲料原料价格连续上涨、公司外购部分猪苗育肥、持续推进种猪优化等因素又推高了养猪成本。

2021年,温氏股份肉猪类业务的营业成本达到了384.57亿元,同比上涨19.55%,毛利率则从2020年的30.58%下跌到了2021年的-30.39%。

此外,由于前期外购种猪成本高、受疫病侵袭影响种猪利用率低等因素,导致账面价值偏高,而经测算的可回收金额少,温氏股份对目前存栏的消耗性生物资产和生产性生物资产计提了减值准备约20亿元,其中种猪减值19.07亿元。

从温氏股份财报来看,2021年其肉鸡业务的发展优于肉猪业务——肉鸡类产品带来收入303.28亿元,占营收的46.69%,而2020年这一数据为32.43%;肉猪类产品在营收中的比重则从2020年的61.85%降到了2021年的45.41%,收入为294.94亿元,较2020年减少168.49亿元。

然而,温氏股份发展较好的肉鸡业务并不足以抵抗来势汹汹的猪周期,其亦直言“养鸡业务的盈利仅弥补养猪业务部分亏损”。

而从全行业来看,遭遇猪周期飓风的猪企,远不止温氏股份一家。

02、难以抵抗的猪周期在猪周期的负面影响下,上市猪企业绩几乎“团灭”。

温氏股份在财报中指出,根据同行业上市公司业绩预告或业绩快报显示,报告期内,绝大部分同行业上市公司归属于上市公司股东的净利润同比下降超50%以上或出现较大亏损。

「子弹财观」曾在2021年11月做过统计,根据东方财富Choice数据,猪肉概念板块共包含36家上市公司,根据相关公司主营业务进行筛选和不完全统计,其中,生猪养殖、销售收入在公司营收中占比超过10%的(主要依据2021年上半年财报,个别依据2020年财报)共有16家。

2021年第三季度,包括“养猪四巨头”新希望、温氏股份、牧原股份、正邦科技在内的10家猪企营收都出现负增长。利润方面,上市猪企更是亏损严重,可谓“全军覆没”,利润均为负增长,且降幅不小,基本处在100%-300%左右,合计亏损超过220亿元,只有东瑞股份一家实现盈利459.63万元。

截止4月21日,从已发布2021年财报或业绩预告的上市猪企业绩来看,业绩下滑是普遍状态。

其中,新希望预计亏损86亿-96亿元,正邦科技预计亏损182亿-197亿元,大北农预计亏损2.3亿-4.5亿元,唐人神预计亏损9.8亿-11.5亿元,傲农生物预计亏损10.8亿-12.8亿元……

16家上市猪企中,截止4月21日,已发布财报确认2021年盈利的只有巨星农牧一家,归属于上市公司股东的净利润为2.59亿元。神农集团、东瑞股份虽预计盈利超过2亿元,但相较2020年均出现70%左右的下降,且由于其规模较小并不具备行业代表性。

“养猪四巨头”中,唯一幸免于巨额亏损的只有牧原股份一家,且有比较好的盈利。牧原股份业绩预告显示,其预计2021年归属于上市公司股东的净利润为65亿元到80亿元,比上年同期下降70.86%-76.32%。

对于牧原股份与温氏股份、新希望、正邦科技在盈利上的巨大落差,辛子恒对「子弹财观」分析道,其中一个原因可能是由于牧原股份不同于其它几家的养殖模式造成的。

“牧原股份采取的是‘全自养、全链条、智能化’经营模式,集饲料加工、种猪育种、商品猪生产、生猪屠宰于一体,也就是说它把产业链上能挣的钱都挣了。这种模式的优点是自主可控,能够提高养殖效率,优化生产经营。但其它几家养猪巨头,几乎都存在农户代养的情况。”辛子恒说道。

从财报来看,温氏股份在过去一年也在尝试优化养殖模式,2021年其将发展重心由新建一体化生猪养殖项目调整为自建育肥养殖小区,以推动“公司+农户(或家庭农场)”向“公司+现代养殖小区+农户”模式转型升级,以实现种猪场产苗量快速达产、满产的目标。

据温氏股份投资者关系活动记录,2021年第三季度其肉猪综合(含自繁苗和外购苗)养殖完全成本约11元/斤;到2022年1月,其综合成本低于9元/斤;2月份适逢春节假期综合成本略有上升。

而此前牧原股份证券部人士告诉笔者,2021年第三季度,牧原股份的养殖完全成本在每公斤15元左右。

在饲料原料价格连续上涨的情况下,等待温氏股份、牧原股份等猪企的仍是一场苦战。

03、猪肉股可以抄底了吗?一个行业的发展情况,往往在股价走势上有直观表现。

比如,温氏股份近几年的股价最高点出现在2019年,曾达到45.55元的高点。这一年,温氏股份业绩飙涨,营收较上年同期增加158.84亿元,归属于上市公司股东的净利润增加100.1亿元,同比增长252.94%。

但2020年,温氏股份业绩与股价同步下滑;2021年,猪肉价格不断下行,猪周期探底,牧原股份、新希望、正邦科技等股价也处于下跌状态。

与此同时,大批投资者“用脚投票”,从温氏股份出逃。

巨潮资讯网数据显示,截止2020年12月31日,温氏股份的股东人数为174346户,到2021年12月31日,已下降到115180户,期间股东减少59166户,同比下降33.94%。

不过,从2021年全年来看,虽然投资者在出逃,但年初时温氏股份股价为19.4元/股,到年末为19.26元/股,期间波动并不大。并且,温氏股份股价在2021年7月30日跌至12.14元的低点后开始反弹,截止今年4月22日,温氏股份股价报收于20.85元/股,期间涨幅超过70%。

图源@东方财富网

而从股东结构来看,东方财富Choice数据显示,2021年,温氏股份机构投资者数量呈现上升迹象,从2020年的305家增加到了669家,机构持股占总股本的比重也从4.94%增加到了10.42%。

值得注意的是,今年以来,虽然猪肉价格持续下跌,上市猪企亏损严重,但仍有大量机构调研了温氏股份、牧原股份、唐人神、天康生物等多只猪肉股,其中不乏头部基金和明星私募。

东方财富Choice数据显示,今年截止4月22日,已有中金公司、嘉实基金、高瓴资本、天弘基金等443机构调研了温氏股份,接近2020年全年984家机构调研者的一半,且多数券商的研报给予了温氏股份“买入”评级。

此外,神农集团、金新农、新五丰、傲农生物、唐人神和天康生物几家猪企,今年截止4月22日,接待前来调研的机构投资者数量均已超越了2020年全年,牧原股份接待166家机构调研,为2020年246家的半数有余。

“温氏股份目前的股价差不多已经跌到了2018年的水平,我认为已经很低了,并且看公司账上还有76亿元的货币资金,像这种巨头企业市场规模摆在那里,一般也很难倒闭,所以我打算近期重点关注一下。”二级市场投资者李系(化名)对「子弹财观」表示。

而从近期猪价走势来看,猪价出现了明显上涨,中国养猪网数据显示,截止2022年4月22日,我国生猪(“外三元”品种)价格为14.78元/公斤。

加之中央冻猪肉储备收储工作等利好消息的释放,在股市“万马齐喑”的背景下,近期猪肉股经历了一波难得的上涨行情,但这是否意味着猪周期将步入上行阶段却仍存在不确定性。

在国泰君安资深分析师张新貌看来,近期猪价出现强劲反弹,物流不畅和产能加速出清是主要原因。在他看来,二季度是猪价的拐点,行业的反转在即,但是反转后的上行周期,并不是势如破竹,而是震荡式的上行。

但3月温氏股份董事会秘书梅锦方曾表示,未来二季度、三季度,整个猪肉价格要想明显提升还是比较困难的,因为总体还是供大于求。

对于猪企和投资者而言,考验还远未结束。

关键词:

营业执照公示信息

营业执照公示信息