抖音在国内的增长开始逐渐放缓,但TikTok这辆急速列车却在海外狂奔,继月活突破10亿大关之后,TikTok的广告收入也将迎来里程碑的增长。

110亿美金,这是关于TikTok2022年广告收入的新预测。研究机构InsiderIntelligence日前对TikTok2022年广告收入做出了预测,这个数字将会超过其竞争对手Twitter和Snapchat的广告收入之和。

伴随着用户数量和使用时长的急速膨胀,TikTok商业收入的陡峭曲线似乎也开始显现,这不仅是字节跳动众多沉寂的业务板块里一道靓丽风景,也是中国互联网「低增长」时代大背景下的一个异样存在。

01

超越推特、Snap,

下一个目标是亚马逊?

今年年初,就有媒体和第三方数据机构陆续披露,TikTok2021年的广告收入在30—40亿美元之间。今年1月份《晚点LatePost》曾报道,TikTok在2021年的广告收入达到近40亿美元(约254.6亿元),报道还援引销售人士的观点,称TikTok今年的目标是销售额至少要达到120亿美元,实现三倍增长。

随即三月底,在中国互联网增长放缓的背景下,又有「接近字节跳动人士」放出消息,透露TikTok广告收入年复合增长率已经达到了300%。

出海不过五年时间,TikTok的营收已经追上欧美主流社交媒体平台

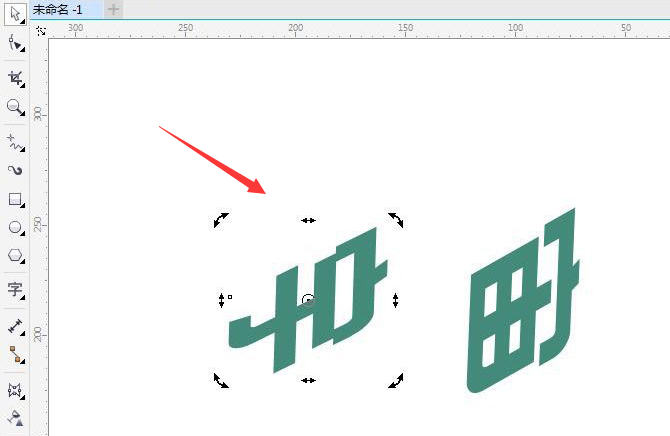

2020年海外互联网公司广告收益排名|来源:MorketingGlobal

Twitter近期披露的第四季度财报和全年报显示,2021全年的广告营收合计为44.99亿美金,只是稍稍高过TikTok;另一个在年轻世代里颇受欢迎的社交APPSnapchat去年的整体营收为41.17亿美元,按照其90%份额来自广告业务的惯用方式粗略估算,37亿美金的广告营收已经被TikTok甩在身后。InsiderIntelligence大胆预测TikTok今年就能超过Twitter和Snapchat的总和。

放在国内互联网市场,40亿美金的广告收入也能占有一席之地。按照Morketing发布的《中国18大互联网公司2021年广告收入榜》,TikTok可以挤掉小米跻身榜单的第8位(180亿元人民币),身前是员工总数即将迈入10万大关的美团。

中国18大互联网公司2021年广告收入榜|来源:Morketing

看起来TikTok在北美市场的竞争对手只剩下几大巨头——亚马逊、FACEBOOK(Meta)和全球广告收入的长期霸主谷歌(Alphabet)。不过TikTok目前也就只能看看人家的背影了,追上他们尚需时日:亚马逊2021年广告收入高达312亿美元,Facebook和谷歌早已进入千亿俱乐部行列,去年的广告营收分别达1149亿美元和2094亿美元。

当然,这些并不妨碍TikTok成为潜在的可怕对手——在2021第四季度的财报电话会议上,FacebookCEO扎克伯格也坦诚来自TikTok的压力:「TikTok作为强大的竞争对手……虽然我们已经在加速增长,但竞争对手TikTok同样在快速的复合增长。」

02

全球在线广告

反弹+商业化提速

去年国内互联网广告增长放缓,而TikTok能保持高速增长,无疑是借助了国外市场回暖的东风。

Magna发布报告表示,广告行业在2021年的反弹超过预期,全球广告收入增长近22%,达到7100亿美元,这一数字远远超过了Magna在去年6月预测的14%,以至于Magna特别提到这次「增长已经超过复苏水平」:2020-2021年广告市场9%的复合增长率高于新冠疫情前4年6%的平均增长率。可以注意到,包括谷歌、Facebook亚马逊等去年的广告收入都有明显的增长。

MAGNA监测的所有70个广告市场广告支出都有所增长,其中68个市场出现两位数增长。世界上几个最大的广告市场增长超过平均水平,包括美国(+25%)、英国(+34%)、巴西(+30%)、加拿大(+27%)和澳大利亚(+23%),而值得注意的是,中国(+17%)和印度(+14%)的增长则低于平均水平。

报告中提到的北美(美国、加拿大)和欧洲(英国)正是TikTok占据优势、发展迅猛的地区,印度市场则早在之前的封禁风波中几乎被放弃。

充足的流量红利依然是支撑TikTok广告不断提升收入的基础。虽然在全球市场面临众多竞争,TikTok全球月活跃用户数依然在2021年9月达到了10亿。另外,根据SensorTower数据,TikTok(iOS+GooglePlay)下载次数超30亿次,这也是首个非Facebook系产品解锁此成就。

TikTok用户中包含大量Z时代用户,对这些年轻的消费者来说,越来越多的广告场景将会在社交网络为主的场景解锁,TikTok显然对此游刃有余。近年来社交网络视频广告的占比快速提升,根据eMarketer数据,即便在疫情影响之下,社交网络视频广告市场依然持续上行,2024年有望达210亿美元。

回顾短视频行业发展更为迅速的国内市场,也可以看到电商平台和短视频平台在中国网络广告市场份额持续增长的路径。前瞻产业研究院《中国互联网广告行业市场前瞻与投资战略规划分析报告》中指出,2020年,中国网络广告不同媒体的份额变化中,短视频平台是增长最为显著的媒体类型,并且于2020年以17.4%的市场份额超过搜索引擎成为网络广告市场第二大媒体类型。

具体到落地,「爆款全球复制+本地化改造」的运营策略则让TikTok更有战斗力和灵活性。张一鸣曾将全球化战略描述为:为全球用户提供统一的产品体验,针对不同市场采取符合当地需求的本土化运营策略,建设全球创作与交流平台。

TikTok广告业务很好的体现了这一策略:TikTok广告业务脱胎于字节跳动国内的商业化部门,搭建完成熟的商业化策略、产品与销售体系迅速步入正轨之后,迅速开始本地化扩张。《晚点LatePost》一月份报道称,TikTok在过去一年加速商业化进程,2021年初,TikTok位于美国奥斯汀与加州山景城的广告产品、技术团队人数均实现翻倍增长。目前,TikTok共有接近2万名员工,而在2020年初,TikTok总员工数还不足4000人。

03

机遇和挑战

TikTok对于增长放缓需要第二曲线的字节来说,无疑是重要的一环,广告收入高速增长令人兴奋。但公平来说,110亿美金显然不止TikTok全部的商业潜力,如何打通短视频、直播到电商的流畅通路,才能给TikTok商业化带来更大的想象空间。

事实上,TikTok在全球本地市场的直播、电商等多项业务都保持着热火朝天的状态,广告增收只是个开始。

央财智库的分析报告认为,TikTok广告业务仍处于扩展客户范围阶段,未来收入空间巨大,考虑到海外社交视频广告市场持续上行,一方面,参考国内市场,未来短视频信息流广告的单价大概率会超过图文信息流;另一方面,伴随着用户基数和使用时长的增长,未来TikTok的广告报价和AdLoad((广告加载率)也会进一步提升,共同推动全球广告业务收入达到400–500亿美元量级,成为TikTok的第一大收入来源。

不过,与机遇并存的,往往是风险。

TikTok在印度、美国市场的遭遇的非难并不遥远,TikTok全球化的潜力巨大,但同样也暗藏波涛。在一个不确定的时代里,不同的文化背景、市场环境、消费水平、监管政策等都会是变化中的风险因素,这意味着TikTok接下来也许仍有坑要踩。

值得一提的是,今年4月,苹果顶着Facebook的激烈反对,强硬调整隐私政策推行了ATT,要求App开发者需要征得用户许可,才能跟踪用户或访问其设备的IDFA(IdentifierforAdvertising,广告标识)。这项变化使得广告定位准确性下降,增加广告商成本。另外,如何衡量广告带来的效果也变成了挑战。英国《金融时报》的一项调查发现,在苹果改变其隐私惯例后,Snapchat、Facebook、Twitter和YouTube损失了约98.5亿美元的收入。

Facebook还预估,iOS政策变动对其2022年全年收入会有100亿美元级别影响。

加之各国政府日益加强在数据安全和个人信息保护法等方面的监管和惩罚力度,这导致互联网公司的营销效率下降,冲击最大的就是社交应用广告,Facebook首当其冲,TikTok显然也无法独善其身。

此外,相比较于Facebook拥有较多的大客户,TikTok原有的广告主以中小型互联网公司,这使得在制定广告价格策略方面TikTok需要考虑更多。据称这也是TikTok大力发展电商的原因之一——离大客户、大品牌更近。

不过,极客公园从接近TikTok的消息人士处了解到,经过一年多的努力,这个局面似乎最近有了变化:「在TikTok上也有许多品牌公司比如麦当劳、星巴克,NETFlix、HBO等,Snapchat很多中小型广告商,Instagram更多是大型广告商,TikTok则介于二者中间。」该消息人士表示,TikTok广告业务已经走过早期阶段,业务逐渐成熟,与很多行业和品牌建立了牢固的联系,但距离Facebook还有差距。

不论如何,对于TikTok来说,110亿美金只是个开始,还有更大的仗要打,还有更重的责任要担。

关键词: TikTok

营业执照公示信息

营业执照公示信息