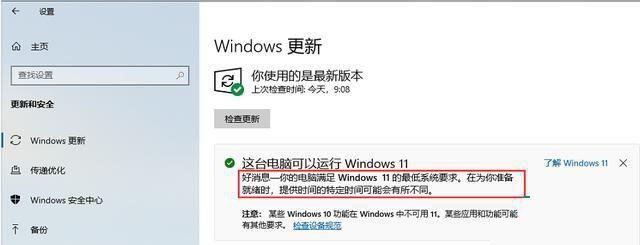

自SaaS市场爆发到现在的六七年时间里,一直都保持着相对比较高的市场关注度,也是一级市场青睐的对象。究其原因,在整个产业互联网转型升级中,SaaS工具也扮演着非常重要的角色,再加上SaaS是大众和多数企业消费认识最直接的云服务领域,也使得SaaS市场有了大幅发展,同时今年还继续着去年的投资热潮。

仅今年2月份,就有云账房、智齿科技等SaaS厂商获得了过亿美元融资,其中也包括企业支出管理平台分贝通也完成由DST Global领投的1.4亿美元的C+轮融资,整个SaaS赛道投融资事件共超过10起。

资本市场的持续加持也让2022年初的SaaS赛道一片向好,分贝通的再融资也让其所处的费用管理SaaS(费控SaaS)再获市场关注。作为SaaS赛道的细分领域,以报销为切入点的费控SaaS是少有的B端和C端的双市场,吸引了大量玩家的加入,然而到目前却屈指可数,马太效应愈发加剧,不禁让人疑惑背后原因,也让人忧虑其未来发展。

突围:新玩家的大乱斗2014年国外报销SaaS厂商Concur以83亿美元的价格被SAP收购后,点燃了国内创业者的“报销+SaaS”的热情,再加上次年国家开始分布推行增值税电子发票,让企业报销有了电子化的可能,费控SaaS市场才迎来了发展。

而费控SaaS起初解决的是企业的成本费用控制,报销成为费控SaaS新玩家们共同关注的重点。以电子发票的为主的费控报销打破了传统贴票报销的繁琐流程,不仅简化了企业报销程序,也节省了人力时间成本,同时应用场景也大幅扩大,包括但不限于商旅消费、费用报销、采购付款、发票管理等。

随着产品迭代,费控报销的功能也从早先的报销线上化延伸至整合供应商和服务商资源达到全流程报销的目的。但是这种基于报销而开发出SaaS应用并没有很高的技术门槛,费控SaaS市场迎来众多新玩家。

除了元年云、简约费控、分贝通等2015年前后进入市场较早的玩家外,到2017年左右市场玩家们的数量更是达到六七十家。然而在整个市场都还处于摸索的阶段中,如此多的新玩家不仅要面临众多竞争者的乱斗,还要在市场标准不清晰的情况下存活下来,不可谓不艰难。这也导致时常有些在市场上有着不错声音的玩家,转瞬就被淘汰出局。

尽管费控SaaS相比其他细分SaaS领域起步较晚,但也在较短时间里经历了玩家疯狂涌入,再激烈竞争,继而出局的局面,标准化、免费等玩法更是在短时间内在市场上得到验证,市场上也形成以分贝通和每刻报销两个各自为代表的模式。

分贝通为代表的模式是通过切入交易场景,再逐渐向费控领域过度,走得是重资源模式,应用属性偏C端一些。而每刻报销为代表的模式则是先切入报销SaaS,再向场景过度,走得是轻资产路子,B端的意味更浓些。

市场上也将这二者的模式比作南北坡爬珠峰,前者是北坡爬峰,后者是南坡爬峰,尽管路径有所差别,但目的是一样的,而且二者模式发展愈发趋向统一。也就是说费控SaaS企业最终要做的还是费用支出管理,走“SaaS+支付”的路子。

然而尽管资本的加持为费控SaaS增添了更多的市场关注度,但是也让市场的期待值拉高。要知道整个SaaS赛道都发展有限,更遑论费控报销这一细分领域,而且还要面临着如何提升费控应用的市场渗透率,以及市场对于费控报销更细分方向的需求进行定制化以及规模化需求的变向和通用都是问题。如此来看,资本的加入更像是市场竞争的加剧。

竞争:烧钱不止前面提到过目前费控SaaS市场的玩家数量如今已经骤降到屈指可数的地步,除了市场竞争激烈,有些企业过于盲目等原因外,资本不断的加注也是重要原因。在费控SaaS刚起步时,从业的玩家都不甚清楚未来的发展方向,摸索中的试错也就自然无法避免,谁能得到资本更多的青睐显然就能降低被淘汰的概率。

比如,喜报在2015年完成天使轮融资后便在市场上消失;云报销则是获得了华创资本和真格基金投资的天使轮后注销消失;云费控、红橘科技等企业的公众号停更,也消失在市场上;博雅智源e报销和费用魔方虽然是完成了A轮融资,但目前也很难找得到其身影。

也就是说这些被淘汰出局的费控SaaS企业也有资本站台的身影,但在行业萌芽期以及众多入局者的竞争下,稍有出错的结局很可能就是被淘汰。资本的加注虽然为企业发展增添了助力,但同时也增加了其无序扩张的膨胀,竞争压力势必加大。

而且从整个SaaS赛道看来也是如此,像微盟等头部SaaS厂商背后都有着资本的不断加持,尤其是在商业路径尚未完全跑通以及长期亏损的前提下,能够活下去的企业背后都有着大量的资本站台。随之而来的是大批创业者的倒下,在激烈的竞争形势下,没有充足的弹药来应对复杂局面的企业自然很快被淘汰出局。

即便是微盟、有赞这些头部SaaS厂商走向了二级市场,大量烧钱的结果也是难以承受,比如说持续的亏损也让其陷入业绩和股市的双泥潭,投资者的信任度被大幅降低,也从侧面反应出SaaS赛道目前的市场表现并不乐观。

头部SaaS厂商都在亏损,而细分领域的费控SaaS即便是盈利,可想象空间也是有限。实际上微盟也并非没有盈利过,只不过表现极不稳定,反而随着进一步的发展陷入了亏损境地。虽然说经过了一轮洗牌,多数费控SaaS企业出局,但也让活下来的企业竞争压力更大。

天眼查显示,分贝通此次C+轮1.4亿美元的融资,投资方DST Global、D1 CapitalPartners、WhaleRock、沙特阿美旗下P7 Ventures、Emergence等机构有着海外背景,也是Brex、Ramp等全球企业支付优质标的的早期投资人或股东,还有高瓴、Ribbit、斯道资本等老股东。而在此次融资之前,分贝通已经获得了八轮融资,投资方包括IDG、腾讯、华创等知名机构,累计融资金额近20亿元。

其他的费控SaaS厂商融资步伐也不慢,像每刻报销融资六次,云简科技则是五轮,易快报则是融资到D轮,累计金额超过15亿元。显然活下来的费控SaaS企业们都有着明星资本持续的加持,而没有资本持续输血的大批玩家则倒了下去,然而尽管行业洗牌让玩家数量大幅减少,但其所面临难题并不少。

发展:行业仍在早期费控SaaS赛道经历了初期玩家的拥挤热潮后,随着资本的入场也让整个行业格局发生了改变,市场上仅剩元年云、简约费控、分贝通、每刻云(每刻报销)、易快报、汇联易等几家有竞争力的玩家,但是行业发展基本没什么大的变化,仍然是一个极为小众的市场。

然而疫情的到来,企业的数字化需求加速了费控SaaS的发展速度,尤其是费控SaaS解决了企业们非正常运转下的降本增效问题。这一年费控SaaS领域的融资金额超过6亿元,刚好是自2016 以来融资的最高点。实际上以分贝通、易快报为代表领先的费控SaaS厂商们的大规模融资,也都发生在2020年之后。

但是正如前面提到的费控SaaS厂商们南北坡爬珠峰的模式也在他们之间达成一种默契,即发展模式更趋向统一。比如报销与商旅交易之间的顺序不再有争执,南北坡模式自然没人再谈,不同厂商间的区别更多是非费控管理方面的差异。

具体来看,像分贝通与易快报两个APP在审核流、表单方面几乎没有区别,而入口、UI/UX等方面也仅是厂商们之间的设置差异,基本上都走的是“SaaS+交易”的模式。

那么费控SaaS厂商们之间的核心竞争力也会更加趋同,差异点更多体现在服务行业及经验的区别,彼此间的竞争压力也会大幅增加。尽管在经济大环境承压下,企业的现金流受到了普遍冲击,以及企业数字化转型需求的提升,将会使得整个费控SaaS市场规模达到千亿元水平,但从目前市场发展程度来看,整个费控SaaS还处于初步发展阶段。

艾瑞方面的数据显示,2019年中国费控管理市场的规模已经达到7.3亿元,艾媒咨询的数据显示,2020年国内费控报销行业市场营收规模达11.2亿元。

而且国内整体SaaS市场规模目前也不大,费控SaaS所处的经营管理业务类SaaS市场规模为200.6亿元,市场份额最高,其中除了费控SaaS赛道,还有其他细分赛道。也就是说在费控SaaS千亿市场规模的前景下,如今的市场还处在早期阶段。

由此整个费控SaaS市场的未来发展充满了变数,尤其是长期发展跟不上市场预期,即便赛费控SaaS前景美好,结局也可能是一地鸡毛。尤其是费控SaaS走向了支付方向,如何避免巨头们下场甚至是对抗成功都是难解的问题。

况且费控SaaS的市场更加依赖国内政策的变化,很可能会导致整个行业发展方向偏转。尽管费控SaaS厂商们正走向独角兽行列,但没有新玩家的进入,实际上也是看低行业发展的一种表现。

正如SaaS曾经是资本的宠儿,但以微盟为代表的头部SaaS厂商目前陷入了亏损和股价大跌的困境,费控SaaS能不能在2022年甚至之后吸引住资本的目光还犹未可知。但从行业目前的发展情况来看,费控SaaS显然离成熟还有着一段遥远的距离,费控SaaS厂商们还需要面临未来更多的挑战,至于谁能坚持到最后可能更难解。

关键词: SaaS

营业执照公示信息

营业执照公示信息