图片来源@视觉中国

晨鸣纸业、太阳纸业、博汇纸业等在内的十余家纸业龙头,近期纷纷发布涨价函。继灰底白、特种纸、生活用纸之后,文化纸也迎来200元/吨的价格上调,中国纸业“涨声一片”。

自2021年下半年以来,纸浆价格、海运费用、能源成本一路高走,地缘政治、疫情形势变幻无常,供给需求两端受压的中国造纸业,不得不在一轮接一轮的涨价中,寻求自救。

这是一次产业的重新整理优化,而一些龙头企业,已经看到了复苏的曙光。

不得不涨从卫生纸到复印纸,从牛皮纸到瓦楞纸,2022年以来,造纸业涨价函一封接着一封。

按主要原材料来源,纸张可分为废纸系和浆纸系两大类,一类用废纸制浆,一类用木材制浆。

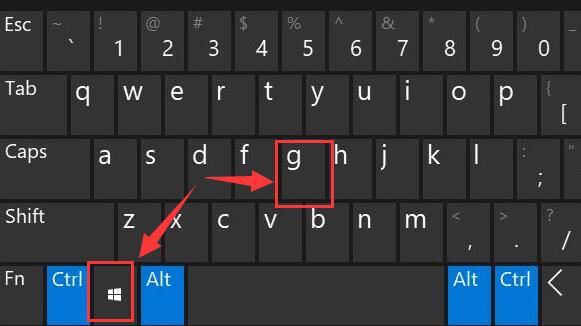

先看木浆。

从2021年下半年开始,在疫情、供应链问题、国际物流、政策面消息等一系列要素相互作用下,木浆价格一路狂涨。

2021年年内,针叶木浆价格上涨了10%左右,阔叶木浆价格涨幅则接近20%。

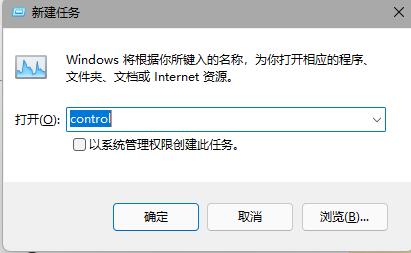

▲阔叶木浆价格走势

疫情下,工厂开工率难以保证,“双碳”政策对于造纸污染排放的严格限制,加上国内煤炭价格大幅波动,也让许多小型企业无法继续为下游企业供给原料。协调“双碳”与产能供给之间矛盾已然形成。2021年,造纸产业链纸浆制造企业存续数量11522家,较2020年减少了25.9%,国内纸浆缺口近3000万吨。

不只是国内工厂产能难及预期,木浆进口的难度也在提高。

2022年以来,俄乌战争、芬兰大罢工、加拿大洪水等海外多重事件共同带来供应链紧张,国际范围内港口和海运的价格飙升和效率降低同样令人担忧。海运船期被大幅拉长,海运费用也节节攀升,同比上涨近三倍。

作为木浆进口大国,我国木浆对外依赖度接近65%,几大进口来源地黑天鹅事件频发,混合国际大宗商品价格的暴涨,让进口木浆变成了昂贵的生意。

一季度,外盘针叶浆价格从710美元/吨上升至约900美元/吨;阔叶浆价格从560美元/吨左右逐步上升至700美元/吨。

木浆以外,废纸是另一类造纸的主要原料。

我国造纸所用的废纸原料中,以往有四分之一依赖进口。然而,2017年颁布的“禁废令”到2021年转为全面实行,废纸进口被彻底叫停。原料缺口无法完全由国内废纸填补,对于造纸企业来说,价格更高的废旧纸浆或进口原浆成为仅有的替代选择。

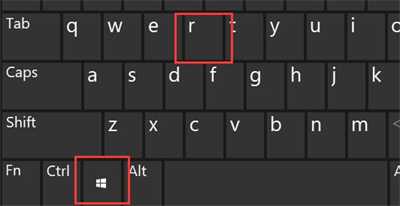

▲废纸价格走势

可是,近两年来低迷的全球经济表现,使得亚洲、欧洲、北美洲的废纸回收量和出口量均大幅下降。

据上海期货交易所数据显示,今年三月纸浆期货市场最高价7462元/吨,从一季度月线均价来看,涨幅接近12%,四月纸浆价格虽有所回落,但月度结算参考价仍高达7049元/吨。

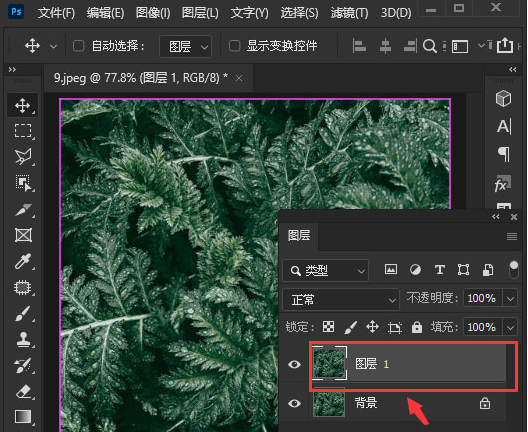

▲纸浆期末值价格走势

原材料价格走高令下游造纸企业涨价函频出,反过来对纸浆木浆市场进行了进一步的支撑。

不跟涨的市场通常来讲,面对原材料成本上涨,企业可以通过提升终端价格,将部分压力转移给消费者。可是,尽管纸业的涨价一波接着一波,造纸企业却很快发现,疫情下的消费低迷,政策的连锁反应,连同行业竞争的日趋激烈,让整个中国造纸业不得不面临需求和供给的双重困境。

一个明显的例子就是,2021年年中,教育行业“双减”政策正式施行,教辅练习册需求锐减,让与之对应的文化纸品铜版纸、双胶纸销路不畅。

同时,2021年二季度开始,进口成品纸大量涌入冲击国内市场,文化纸价格一度大幅下降,落差一度达到2000元/吨。

需求不足,供给端也出现了大麻烦。

白卡纸、文化纸等主要木浆纸直面上游的成本压力。

作为我国纸浆第二大来源国的芬兰,从去年年底就爆发了工人罢工事件,今年以来更是将罢工时间七次延长,直接影响到木浆生产供应。而以往,我国有接近两成的木浆供应均依赖于芬兰。

另一个纸浆进口来源国则是俄罗斯,2021年,俄罗斯出口了约600万吨纸浆和纸制品,其中40%流向了中国。受到俄乌战争的影响,俄罗斯伊利姆集团暂停对中国的供应漂白针叶浆供应,恢复时间遥遥无期,这也就意味着我国生产企业另有12%左右的木浆来源被切断。

其他重要的国际供应商也没带来好消息。美国West Rock宣布将在6月6日前永久关闭巴拿马城的工厂。洪水影响下,加拿大西弗雷泽木材有限公司也宣布将永久性减少其位于阿尔伯塔省Hinton纸浆厂的产能。

双胶纸、双铜纸的开工率仅能维持在60%-65%。

国内浆纸一度出现了价格倒挂,纸张提价成为必须选项,但供需关系不平衡导致成本压力无法顺畅传导。

终端不买账,成品纸提价幅度却十分有限。

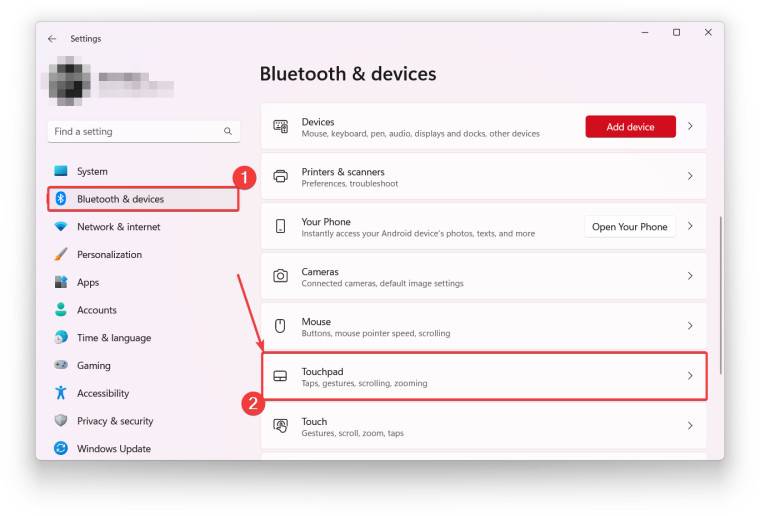

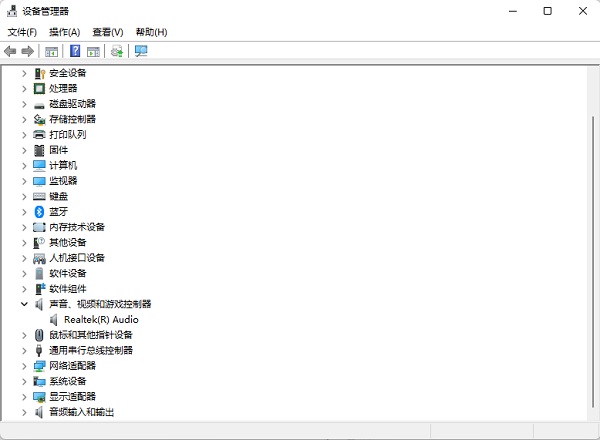

造纸业自救根据国家统计局数据,今年一季度,造纸和纸制品业整体营收实现3571亿元,同比增长4.5%,但利润总额仅为125.6亿元,同比下降49.3%。

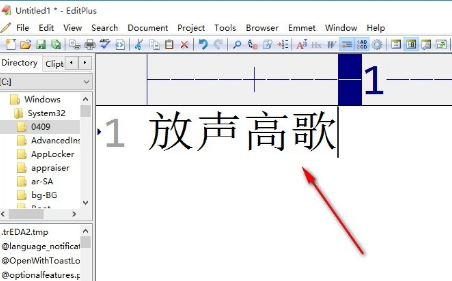

▲生产者购进价格

▲一季度造纸和纸制品业主要财务数据

此刻,利润腰斩的造纸企业正在设法自救。

龙头企业选择率先从原材料入手。

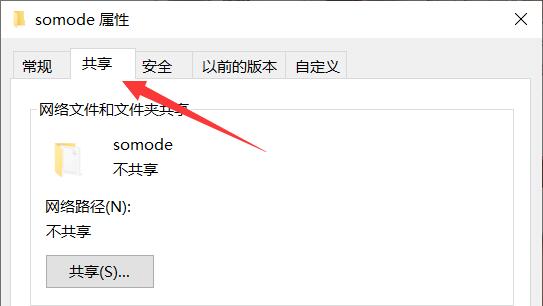

由于原材料价格的大幅波动,让浆纸产业链垂直整合成为了保障生产的最重要举措,头部企业在浆纸一体化产业链布局加速。

2017-2021年我国纸浆产能、产量需求复合增长率分别在14.34%和10.37%。2021年中国纸浆总产能达2150万吨,同比增长11.57%。

其中,造纸企业中,晨鸣纸业最早一批推进浆纸一体化战略。随着黄冈和寿光浆厂投产,全国5大浆厂中,晨鸣独占3家,产能超过430万吨;它也是国内首家木浆自产自足、浆纸产能基本平衡的浆纸一体化企业。

另一纸业巨头太阳纸业同样对浆纸一体化战略高度重视。公司通过广西北海建设自产“浆线”提高自产纸浆占比,更着手扩大海外林基地建设,从木材源头开始保障原材料供应。

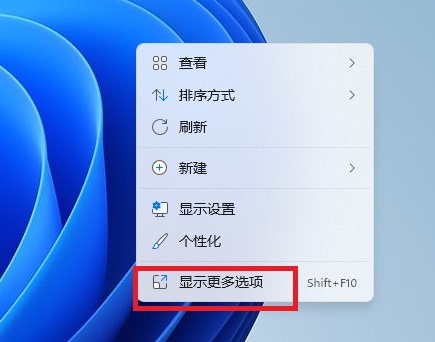

出口规模的快速扩张则是造纸业的另一大看点。

商务部和海关总署对纸制品加工贸易政策调整,RCEP自贸区的生效,叠加俄罗斯等主要造纸出口国家当前造纸产能的不足,欧洲、亚洲等地区的需求多转移到了国内企业,特别是博汇纸业、晨鸣纸业等白卡纸龙头企业均受益于此。

从2021年第四季度开始,我国造纸业出口就呈现出迅猛增长的态势,连续三个月同比增速超过10%。今年一季度,纸业出口同样强势,三月份出口交货值55.4亿元,同比增长18.7%;季度累计出口交货值147.4亿元,同比增长18.3%。一季度纸浆、纸及其制品累计出口286万吨,同比增长33.4%。

▲纸浆、纸及其制品一季度出口数据

除此之外,不少企业也通过主动降产的方式缓解库存压力。同时,行业正积极推进小型企业落后产能出清,没有成本优势的企业面临淘汰。

近几个月,各地中小型造纸厂停产的新闻频频见诸报端,环保不达标,新旧动能转换进展缓慢,盈利空间不足等原因,让许多企业遭遇生存危机。

另外,新建、扩建产能准入门槛也在不断提升,行业整体运营成本居高不下,也让许多造纸企业喘不过气来。

与之对应的是,运营门槛的提升使得行业集中度不断提高,行业格局也随之持续优化。

龙头企业业绩已经开始筑底爬坡,原料价格的回落以及提价的部分落地,已经使得不少企业看到了业绩改善的希望。太阳纸业一季度实现归母净利润6.75亿元,同比下降39.08%,但营业收入同比增长26.48%;晨鸣纸业实现净利润1.32亿元,同比下降90.34%,但环比也呈现上升态势。

二季度是造纸业传统旺季,造纸企业正想方设法通过推进浆纸一体化、扩大出口、提高运营效率。尽管在疫情的大背景下,中国造纸企业还要面临原材料、物流、运营成本和突发事件的考验,但接连挺过了涨价、断供、停运的至暗时刻,造纸业显然已经看到了复苏的曙光。

关键词:

营业执照公示信息

营业执照公示信息